Instructions en matière de rapport pour les sociétés d'État et autres entités comptables

L'objectif de ces instructions vise à informer les responsables des sociétés d'État (CC—Crown corporations) et autres entités comptables de l'information financière requise à la fin de chaque trimestre civil afin de divulguer la situation financière, les résultats des opérations, les passifs éventuels, les obligations contractuelles et les détails des programmes d'assurance et des fonds de garantie de toutes les sociétés d'État et autres entités comptables dans les Comptes publics du Canada, dans les prospectus du gouvernement du Canada et des sociétés d'État ainsi que pour fins d'analyse.

Sur cette page

- 1. Historique des révisions des instructions

- 2. Objectif des instructions en matière de rapport pour les sociétés d'État et autres entités comptables

- 3. Responsabilités du président-directeur général

- 4. Définitions liées à ces instructions

- 5. Procédures de divulgation

- 5.1 Actifs, passifs et avoir

- 5.2 Revenus, charges et autres éléments du résultat global

- 5.3 Comptes de capital

- 5.4 Renseignements supplémentaires annuels sur les immobilisations et les biens sous contrats de location-acquisition

- 5.4.1 Détails des opérations concernant les immobilisations

- 5.4.2 Détails des opérations concernant les biens sous contrats de location-acquisition

- 5.4.3 Obligations découlant de contrats de location-acquisition

- 5.4.4 Renseignements supplémentaires sur les immobilisations

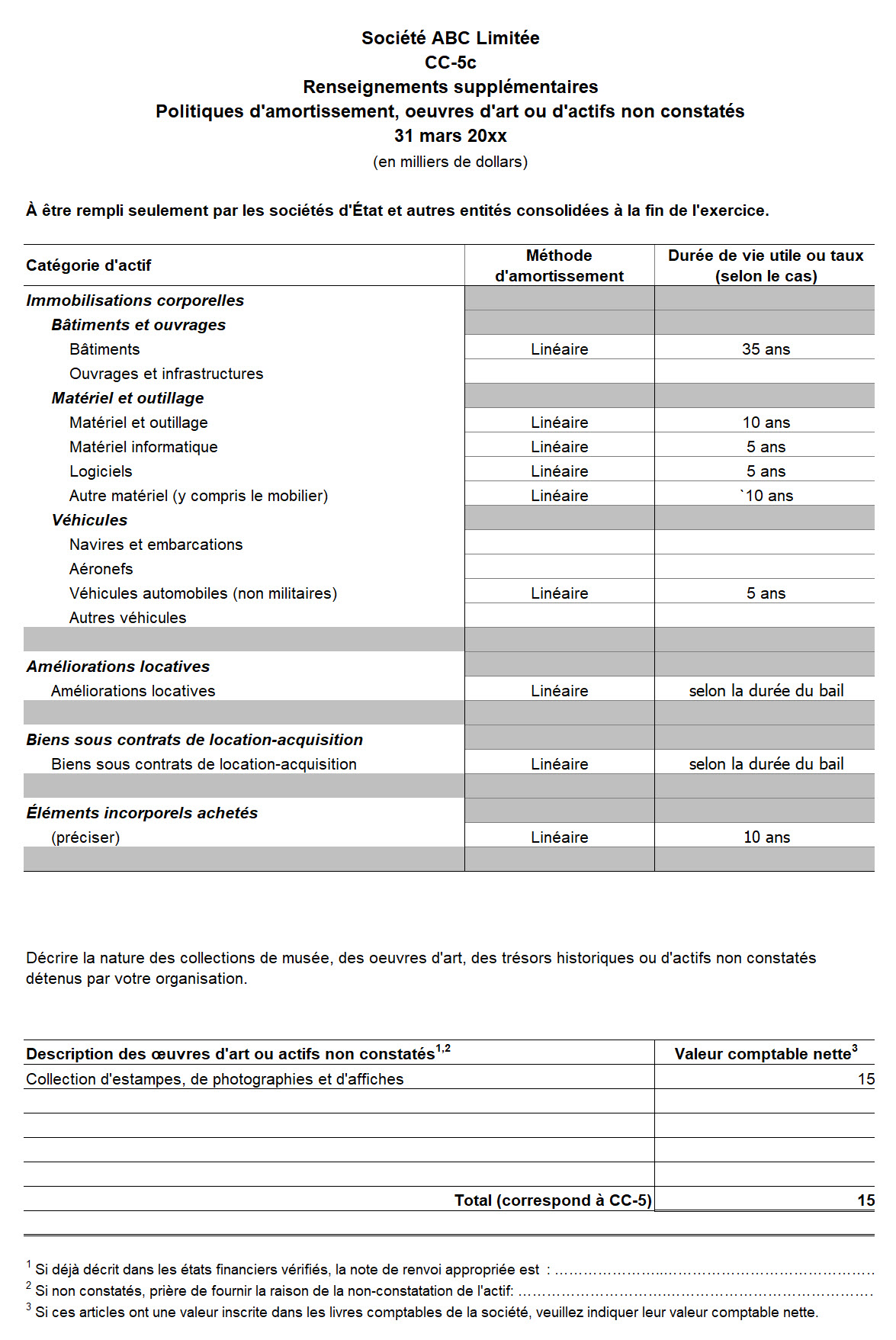

- 5.4.5 Politiques d'amortissement d'œuvres d'art ou d'actifs non constatés

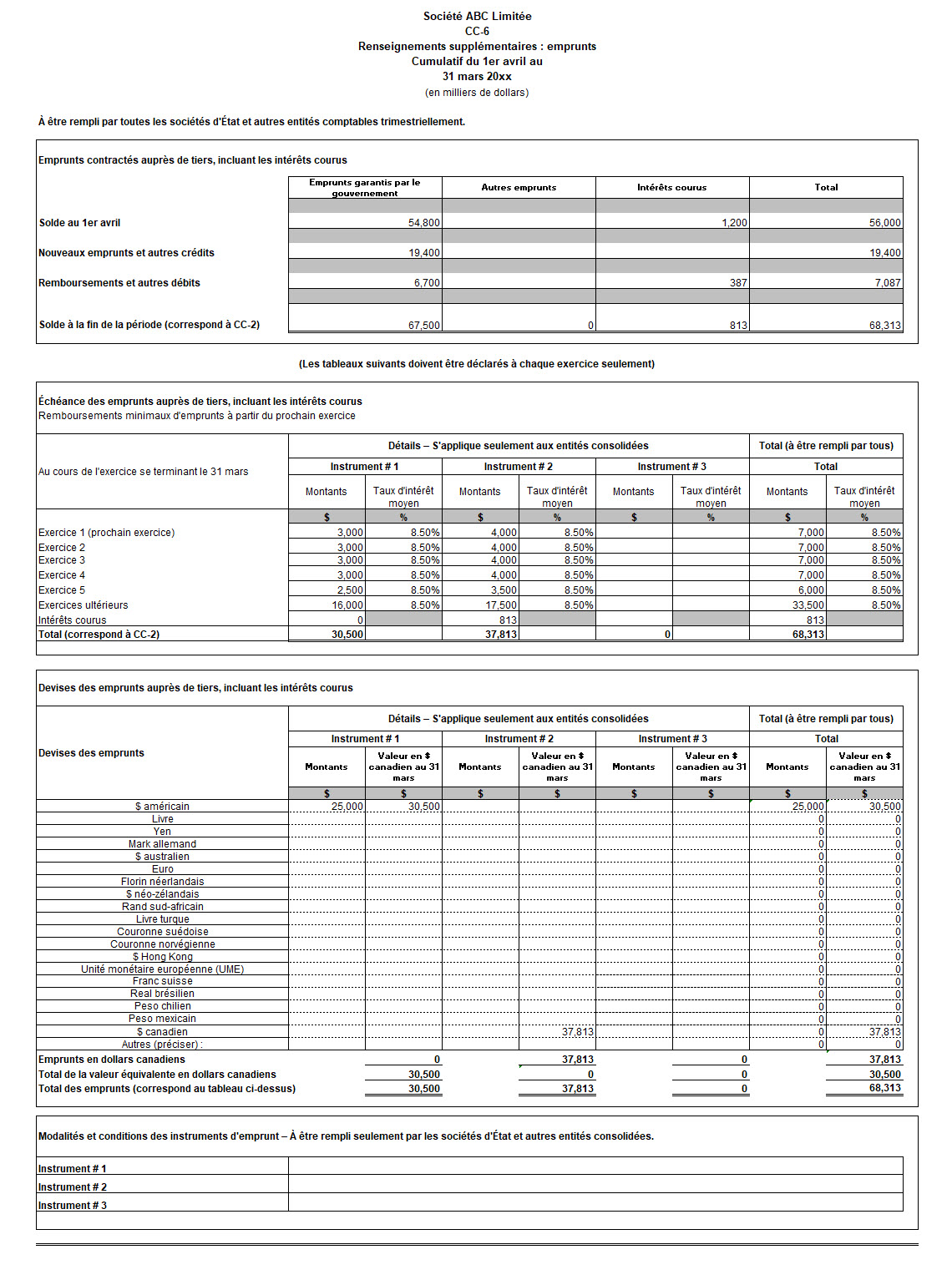

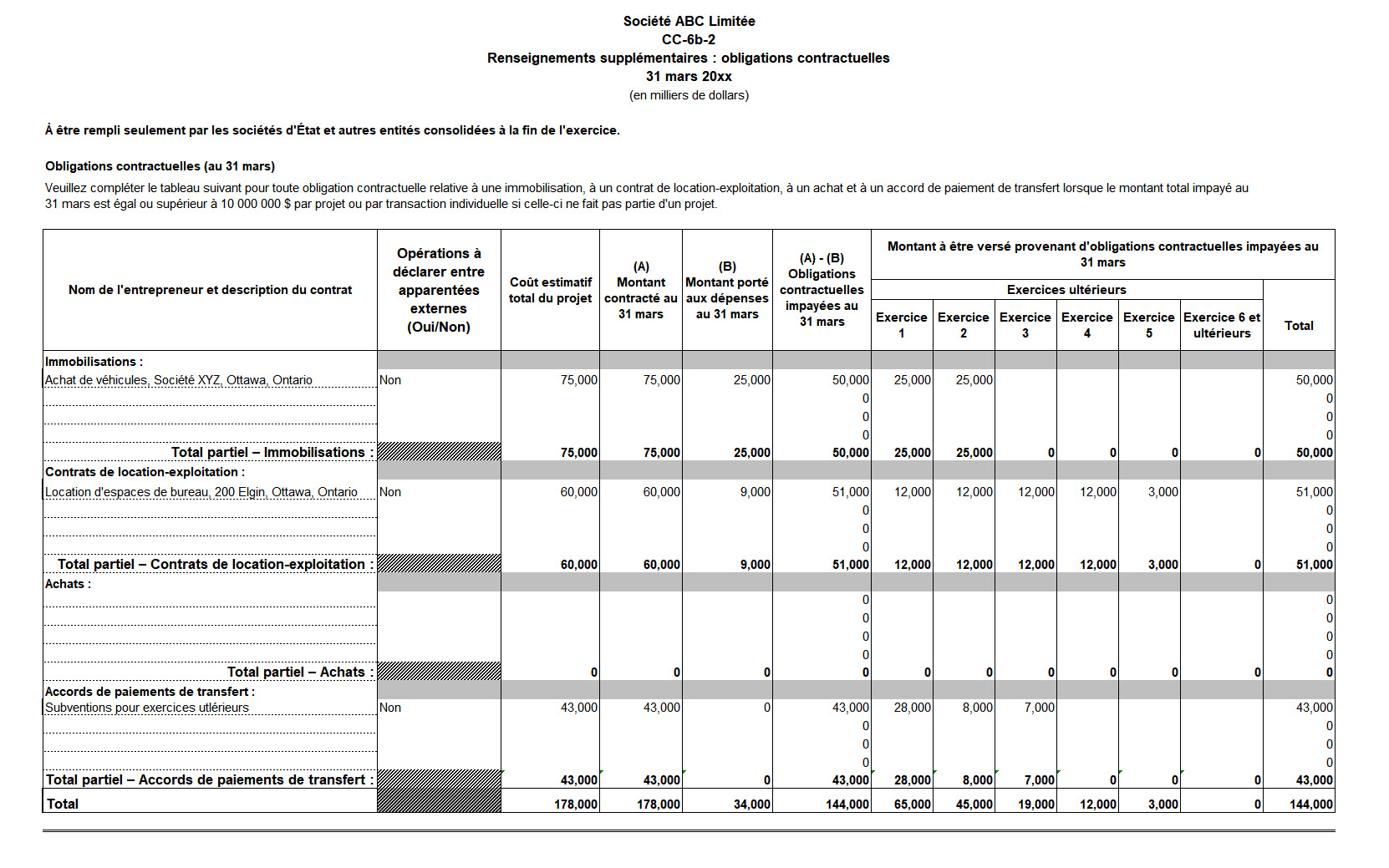

- 5.5 Renseignements supplémentaires sur les emprunts, passifs éventuels, actifs éventuels, obligations contractuelles et droits contractuels

- 5.6 Modification de conventions comptables ou opérations inhabituelles

- 5.7 Rapprochement entre les Normes internationales d'information financière et les Normes comptables du secteur public

- 5.8 Opérations entre apparentés

- 5.9 Programmes d'assurance

- 5.10 Liste des sociétés d'État et autres entités comptables

- 5.11 Rapport annuel

- 5.12 Fréquence des rapports

- 5.13 Présentation des formulaires

- 6. Demandes de renseignements

- Annexe A : Liste des sociétés d'État et autres entités comptables

- Annexe B : Liste des organisations gouvernementales – Ministères et organismes

Historique des révisions des instructions

Remarque

Lors d'une révision, la section révisée remplace la précédente. L'icône de révision  au début du paragraphe signale des modifications.

au début du paragraphe signale des modifications.

| Numéro de révision | Date de publication | Principales modifications |

|---|---|---|

| Révision 18 | 2024-03-19 |

La révision comprend le changement suivant aux formulaires pour toutes les sociétés d’État :

La révision comprend les changements suivants aux formulaires pour les sociétés d’État consolidées seulement :

|

| Révision 17 | 2023-03-13 |

La révision comprend les changements suivants aux formulaires pour les sociétés d'État consolidées seulement :

|

| Révision 16 | 2022-03-14 |

Cette révision inclut les modifications suivantes :

|

| Révision 15 | 2021-03-09 |

Cette révision inclut les modifications suivantes :

|

| Modification 1 à la révision 14 | 2020-03-27 | Les dates de soumission relatives aux exigences de fin d’exercice 2019-2020 ont été reportées au 21 mai pour les montants préliminaires et au 12 juin pour les montants définitifs. |

| Révision 14 | 2020-02-14 | Cette révision inclut les modifications suivantes :

|

| Révision 13 | 2019-03-20 | Cette révision inclut les modifications suivantes :

|

2. Objectif des instructions en matière de rapport pour les sociétés d'État et autres entités comptables

L'information exigée des sociétés d'État découle d'une recommandation comprise dans le troisième rapport du Comité des comptes publics de 1963. Le Secrétariat du Conseil du Trésor a élargi cette recommandation afin d'inclure d'autres entités comptables qui font également partie du périmètre comptable du gouvernement. L'information obtenue sert à préparer des états financiers annuels et des tableaux dans les Comptes publics du Canada pour fins de divulgation dans les prospectus du gouvernement du Canada et des sociétés d'État ainsi que pour fins d'analyses.

Le périmètre comptable du gouvernement du Canada comprend toutes les organisations qui constituent l'entité juridique du gouvernement ainsi que les autres organisations, y compris les sociétés d'État, qui sont des entités juridiques distinctes, mais qui sont sous le contrôle du gouvernement. Aux fins de la communication de l'information financière, le contrôle se définit comme le pouvoir d'orienter les politiques financières et administratives d'une organisation de sorte que les activités de celle-ci procureront des avantages attendus au gouvernement ou l'exposeront à un risque de perte.

Une société d'État est une organisation gouvernementale qui opère en suivant le modèle du secteur privé ayant certains objectifs commerciaux et d'autres publics. Le terme société d'État englobe les sociétés d'État mères et les filiales en propriété exclusive. Une société d'État mère est détenue en propriété exclusive directement par le gouvernement et a été établie en vertu d'une loi, de lettres patentes ou d'un article de la Loi canadienne sur les sociétés par actions. Une filiale en propriété exclusive est détenue à cent pour cent par une ou plusieurs sociétés d'État mères, soit directement ou indirectement par l'entremise de filiales. Sauf dans les situations où le gouvernement a enjoint à une filiale en propriété exclusive de faire rapport comme si elle était une société d'État mère, les filiales en propriété exclusive sont gérées par leur société d'État mère.

Un certain nombre de sociétés ne sont pas considérées comme des sociétés d'État au sens de la Loi sur la gestion des finances publiques. Dans la plupart des cas, toutefois, elles sont contrôlées par le gouvernement et tenues de rendre compte au Parlement de leurs activités par l'intermédiaire d'un ministre fédéral.

De plus, un certain nombre d'organismes à but non lucratif, tels que des fondations, rencontrent la définition de contrôle à des fins d'établissement de rapports financiers et font partie du périmètre comptable du gouvernement.

Les sociétés d'État et autres entités consolidées se distinguent par leur principale source de revenus qui provient de fonds versés par le gouvernement. La consolidation comprend le regroupement, ligne par ligne, des comptes de ces sociétés d'État et autres entités, selon une méthode de comptabilité uniforme et l'élimination des soldes et des opérations interorganisationnels. Avant l'élimination de ces soldes et opérations, les comptes des sociétés d'État et autres entités consolidées doivent être convertis à la méthode de comptabilité du gouvernement.

Par conséquent, une ventilation détaillée des actifs, passifs, revenus et charges, ainsi que des renseignements sur les modifications de conventions comptables sont requis. Ceci facilitera la conversion des soldes de comptes et opérations des sociétés d'État et autres entités consolidées à la méthode de comptabilité du gouvernement. Cette information est nécessaire à la préparation des états financiers consolidés du gouvernement du Canada.

D'autres sociétés d'État et entités comptables sont aptes à générer elles-mêmes une partie importante de leurs revenus par l'entremise d'activités commerciales à l'extérieur du périmètre comptable du gouvernement et sont autosuffisantes. Elles sont classées comme des sociétés d'État entreprises ou d'autres entreprises publiques.

L'investissement dans les sociétés d'État entreprises et autres entreprises publiques est inscrit selon la méthode modifiée pour comptabilisation à la valeur de consolidation. Selon cette méthode, les comptes de ces sociétés ne sont pas redressés pour être harmonisés à la méthode de comptabilité du gouvernement. Les investissements de cette nature sont enregistrés au coût et ajustés annuellement pour reconnaître les gains et les pertes sur investissements après l'élimination de redressements de gains ou de pertes interorganisationnels non réalisés et de dividendes reçus. Les autres éléments du résultat global (OCI—other comprehensive income) des sociétés d'État entreprises et autres entreprises publiques sont enregistrés directement dans le déficit accumulé et la dette nette du gouvernement. Les actifs et passifs de ces sociétés ne sont pas inclus dans ces états financiers, sauf pour les emprunts qui ne sont pas censés être remboursés directement par les sociétés. Ceux-ci sont enregistrés en tant que provision pour garantie par le gouvernement.

Les programmes d'assurance administrés par les sociétés d'État entreprises mandataires sont divulgués dans une note aux états financiers consolidés du gouvernement du Canada et les détails pertinents sont présentés dans le Volume I : Revue et États financiers consolidés.

Un sommaire des résultats et de la situation financière des sociétés d'État entreprises et autres entreprises publiques est également présenté dans une note aux états financiers consolidés du gouvernement du Canada. Des renseignements sommaires additionnels sont présentés dans le Volume I des Comptes publics du Canada pour toutes les sociétés d'État et autres entités consolidées, ainsi que pour les sociétés d'État entreprises et autres entreprises publiques. Par conséquent, il est essentiel que toutes les organisations qui font partie du périmètre comptable du gouvernement soumettent l'information exacte et complète dans les délais prescrits afin de préparer les Comptes publics du Canada en temps opportun.

2.1 Autorité

Afin de s'acquitter de cette responsabilité et conformément à l'article 63 de la Loi sur la gestion des finances publiques et l'article 64 de la Loi sur la gestion des finances publiques, le receveur général demande de l'information financière sur une base trimestrielle.

2.2 Application

Ces instructions s'appliquent aux sociétés d'État énumérées à l'annexe III de la Loi sur la gestion des finances publiques, aux autres sociétés d'État et autres entités comptables énumérées à l'annexe A : Liste des sociétés d'État et autres entités comptables ci-jointe, ainsi qu'à toutes autres sociétés d'État ou autres entités comptables créées après le 31 mars 2024 qui sont contrôlées par le gouvernement; par conséquent, celles-ci font partie du périmètre comptable du gouvernement.

2.3 Instructions

Les sociétés d'État et autres entités comptables doivent rendre compte de tous les soldes et opérations des comptes, des passifs éventuels, des actifs éventuels, des obligations contractuelles, des droits contractuels, des opérations entre apparentés et des détails des programmes d'assurance et des fonds de garantie conformément aux procédures et au calendrier présenté à la section 5. Procédures de divulgation de ces instructions.

Les sociétés d'État entreprises et autres entreprises publiques qui font rapport selon les Normes internationales d'information financière (IFRS—International Financial Reporting Standards) doivent présenter leurs informations financières sur les formulaires des sociétés d'État selon le même cadre comptable. Les sociétés d'État et autres entités consolidées qui ont adopté les IFRS doivent rapporter la valeur des soldes et des opérations selon les Normes comptables du secteur public (NCSP) sur leurs formulaires CC pour l'exercice se terminant le 31 mars 2024 et les trimestres ultérieurs suivant l'exercice financier du gouvernement du Canada (du 1er avril au 31 mars). Un rapprochement trimestriel entre les normes comptables IFRS et NCSP doit être détaillé dans le formulaire CC-8 : Rapprochement entre les IFRS et les NCSP. L'impact sur les états financiers doit être présenté par poste aux états financiers, tel que noté sur les formulaires CC appropriés, ainsi que les montants correspondants (actifs, passifs, avoir, revenus, charges et passifs éventuels). Cette exigence s'applique seulement aux organismes suivants :

- Administration canadienne de la sûreté du transport aérien

- Centre de recherches pour le développement international

- Commission canadienne du lait

- Construction de défense (1951) Limitée

- Corporation commerciale canadienne

- La Société des ponts fédéraux Limitée

- Société Radio-Canada

- VIA Rail Canada Inc.

Toutes les autres sociétés d'État et autres entités consolidées qui ont adopté les NCSP comme méthode de comptabilité doivent identifier et décrire tout changement dans leurs conventions comptables dans le formulaire CC-7 : Modification de conventions comptables ou opérations inhabituelles. Ces changements doivent aussi inclure toute adoption anticipée de NCSP ainsi que son impact sur la composante des états financiers de même que le montant rattaché à celui-ci.

3. Responsabilités du président-directeur général

La responsabilité du président-directeur général de la société d'État ou autre entité consiste à :

- s'assurer que les données financières soient préparées selon ces instructions et qu'elles soient soumises de façon exacte et complète à tous les égards

- identifier les programmes d'assurance et les fonds de garantie, c'est-à-dire :

- déterminer les montants à rendre compte

- fournir une évaluation de la suffisance du fonds d'assurance ou de la provision, en fonction des normes du Bureau du surintendant des institutions financières, le cas échéant

- fournir les informations sur les facteurs ou événements qui ont eu ou qui auront une incidence importante sur les opérations ou la situation financière du fonds d'assurance ou de la provision

- s'assurer que les formulaires soient soumis dans les délais prescrits et accompagnés d'une copie signée de la note d'accompagnement (veuillez consulter la sous-section 5.12 Fréquence des rapports)

- s'assurer qu'une copie des états financiers vérifiés ou provisoires ou du rapport annuel soit soumise dès que disponible conformément à la sous-section 5.11 Rapport annuel

Le président-directeur général peut déléguer à l'agent financier supérieur le pouvoir de signature. Il convient de remarquer que la certification des renseignements et la méthode de comptabilité utilisée dans la préparation des formulaires CC doivent être inclus sur la note d'accompagnement.

4. Définitions liées à ces instructions

- Actifs éventuels

- Actifs potentiels qui résultent de conditions actuelles ou de situations incertaines. À terme, l'incertitude sera dénouée lorsqu'un ou plusieurs événements futurs qui échappent en partie au contrôle de l'entité du secteur public se produiront ou ne se produiront pas. Le dénouement de l'incertitude confirmera l'existence ou la non-existence d'un actif.

- Apparenté

- Un apparenté existe quand une partie a la capacité d'exercer un contrôle exclusif ou partagé sur l'autre. Deux ou plusieurs parties sont des apparentés lorsqu'elles sont soumises à un contrôle commun ou partagé. Les principaux dirigeants et leurs proches parents comptent également au nombre des apparentés. Les proches parents englobent le conjoint de la personne ainsi que les personnes à charge de chacun des conjoints. Les opérations avec les entités sous le contrôle, partagé ou non, d'un dirigeant principal ou d'un membre de sa famille rapprochée sont également considérées comme une opération avec un dirigeant principal.

- Autres entités comptables

- Organisations non énumérées dans la Loi sur la gestion des finances publiques (LGFP) qui rencontrent la définition de contrôle aux fins d'établissement de rapports financiers. Ces organisations sont incluses dans le périmètre comptable du gouvernement si leurs revenus, charges, actifs ou passifs sont importants.

- Autres entités consolidées

- Autres entités comptables, telles que définies ci-dessus, dont la principale source de revenus provient de fonds versés par le gouvernement. À l'annexe A : Liste des sociétés d'État et autres entités comptables, ces sociétés portent l'indicatif (C).

- Autres entreprises publiques

- Sociétés qui ne sont pas considérées comme étant des sociétés d'État au sens de la LGFP, mais qui sont contrôlées par le gouvernement et tenues de rendre compte au Parlement de leurs activités par l'intermédiaire d'un ministre fédéral dans la plupart des cas. Elles sont aptes à générer une portion importante de leurs revenus par l'entremise d'activités commerciales à l'extérieur du périmètre comptable du gouvernement et sont autosuffisantes. À l'annexe A : Liste des sociétés d'État et autres entités comptables, ces entités portent l'indicatif (E).

- Dirigeants principaux

- Ces personnes ont l'autorité et la responsabilité de planifier, de diriger et de contrôler les activités du gouvernement du Canada. En ce qui concerne les entités incluses dans le périmètre comptable du gouvernement du Canada (états financiers consolidés), nous définissons les dirigeants principaux par les :

- ministres et administrateurs généraux

- chefs de société d'État

- Droits contractuels

- Droits écrits pour recevoir de futurs actifs et revenus d'organisations ou d'individus de l'extérieur dans le cadre d'un contrat ou d'un accord.

Les droits contractuels donnent lieu à des revenus qui sont significatifs par rapport aux activités courantes d'un ministère, d'une société d'État consolidée ou d'une autre entité. Ces droits contractuels peuvent régir le niveau d'un certain type de revenu pour une période future considérable. - Emprunts

- Marchés conclus dans le but d'utiliser des fonds tels que des titres de créance (obligations), des billets à ordre et des emprunts à payer.

- Filiale en propriété exclusive

- Société en propriété exclusive d'une ou de plusieurs sociétés d'État mères, soit directement ou indirectement par l'intermédiaire de filiales, chacune étant en propriété exclusive, directement ou indirectement, d'une ou de plusieurs sociétés d'État mères.

- Gouvernement du Canada (gouvernement)

- Comme périmètre comptable, le gouvernement du Canada comprend l'ensemble des organisations qui sont contrôlées par le gouvernement.

- Obligations contractuelles

- Obligations d'un gouvernement envers des tiers, qui deviennent des passifs au moment où les conditions prévues par les contrats ou les accords en cause sont remplies.

- Organisation gouvernementale

- Organisation qui peut comprendre un ministère, un organisme et toute autre organisation faisant partie du périmètre comptable du gouvernement du Canada. Veuillez consulter la liste complète à l'annexe B : Liste des organisations gouvernementales – Ministères et organismes (par portefeuille ministériel et par ordre alphabétique).

- Passifs éventuels

- Obligations potentielles qui peuvent donner lieu à une sortie future de ressources représentatives d'avantages économiques et qui résultent de conditions actuelles ou de situations incertaines. À terme, l'incertitude sera dénouée lorsqu'un ou plusieurs événements futurs qui échappent en partie au contrôle du gouvernement se produiront ou ne se produiront pas. Le dénouement de l'incertitude confirmera l'existence ou la non-existence d'un passif.

- Programme d'assurance ou fonds de garantie

- Programme en vertu duquel l'assuré, une tierce partie (mise à part les employés), verse une prime d'assurance qui est créditée à un fonds d'assurance ou de garantie ou à une provision administrée ou tenue à jour par une société d'État entreprise. Le montant de la prime est fondé sur le montant estimatif du fonds d'assurance ou de la provision nécessaire pour répondre aux demandes éventuelles d'indemnisation et aux frais d'administration. Les programmes d'assurance, tels que l'assurance-groupe, les régimes dentaires, etc., sont exclus de cette définition.

- Société d'État

- Société qui, au 31 mars, respecte la définition de l'article 83 de la Loi sur la gestion des finances publiques ou de l'article 85 de la Loi sur la gestion des finances publiques. Sont comprises les sociétés énumérées aux parties I et II de l'annexe III de la Loi sur la gestion des finances publiques ainsi que les organismes suivants :

- Banque du Canada

- Conseil des arts du Canada

- Centre de recherches pour le développement international

- Fondation canadienne des relations raciales

- Société du Centre national des Arts

- Société Radio-Canada

- Téléfilm Canada

- Société d'État consolidée

- Société d'État dont la principale source de revenus provient de fonds versés par le gouvernement. À l'annexe A : Liste des sociétés d'État et autres entités comptables, ces sociétés portent l'indicatif (C).

- Société d'État entreprise

- Société d'État qui est apte à générer une portion importante de ses revenus par l'entremise d'activités commerciales à l'extérieur du périmètre comptable du gouvernement et qui est autosuffisante. À l'annexe A : Liste des sociétés d'État et autres entités comptables, ces sociétés portent l'indicatif (E).

5. Procédures de divulgation

Cette section contient les directives générales applicables à la plupart des formulaires CC, suivie d'instructions précises pour la soumission de formulaires CC particuliers.

Pour préparer les documents requis aux fins de soumission, veuillez suivre les étapes suivantes :

- arrondissez tous les montants au millier de dollars près (assurez-vous de n'inclure aucunes décimales dans les formulaires CC puisqu'elles produisent des problèmes d'arrondissement lors de la consolidation)

- présentez individuellement dans chaque catégorie ou titre les soldes et les opérations de 100 000 $ et plus, à moins d'indications contraires (veuillez ne pas modifier les montants dans les cellules qui contiennent des formules pré-remplies)

- si une case d'un formulaire CC ne s'applique pas ou si la valeur est nulle, veuillez inscrire « S.O. » ou la valeur « 0 » pour indiquer que l'information demandée n'a pas été oubliée

- si les formulaires CC ont été corrigés suivant des discussions avec le Bureau du contrôleur général (BCG) ou le receveur général, veuillez actualiser et surligner tous les changements effectués dans les formulaires CC et resoumettre les formulaires avec un résumé des changements effectués au receveur général le plus rapidement possible

Indiquez les soldes impayés à la fin de chaque trimestre et les résultats cumulatifs des revenus et charges du 1er avril à la fin de chaque trimestre, et ce, pour certains éléments énumérés aux sous-sections suivantes :

- 5.1 Actifs, passifs et avoir

- 5.2 Revenus, charges et autres éléments du résultat global

- 5.3 Comptes de capital

- 5.4 Renseignements supplémentaires annuels sur les immobilisations et les biens sous contrats de location-acquisition (communiquez les opérations effectuées du 1er avril au 31 mars et les soldes au 31 mars)

- 5.5 Renseignements supplémentaires sur les emprunts, passifs éventuels, actifs éventuels, obligations contractuelles et droits contractuels

- 5.6 Modification de conventions comptables ou opérations inhabituelles

- 5.7 Rapprochement entre les Normes internationales d'information financière et les Normes comptables du secteur public

- 5.8 Opérations entre apparentés

- 5.9 Programmes d'assurances

Présentez séparément les soldes et les opérations avec les organisations gouvernementales ou les sociétés d'État et autres entités comptables sur les formulaires suivants :

- formulaires CC-1, CC-1a, CC-2 et CC-2a pour les postes de la situation financière

formulaire CC-3 pour les éléments de revenus et de charges, même s'ils ont été déduits d'un autre élément dans les états financiers de l'entité

formulaire CC-3 pour les éléments de revenus et de charges, même s'ils ont été déduits d'un autre élément dans les états financiers de l'entité

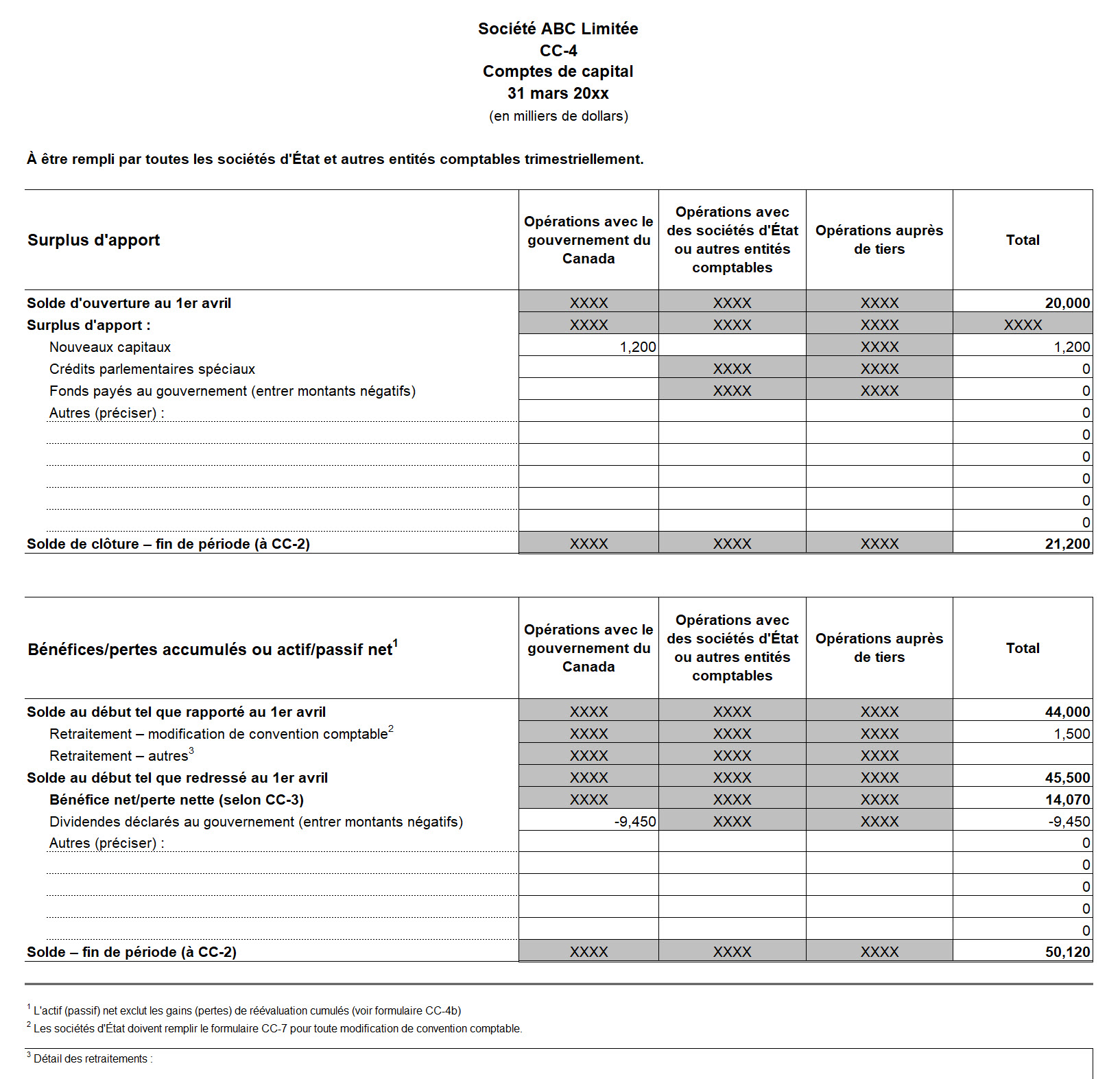

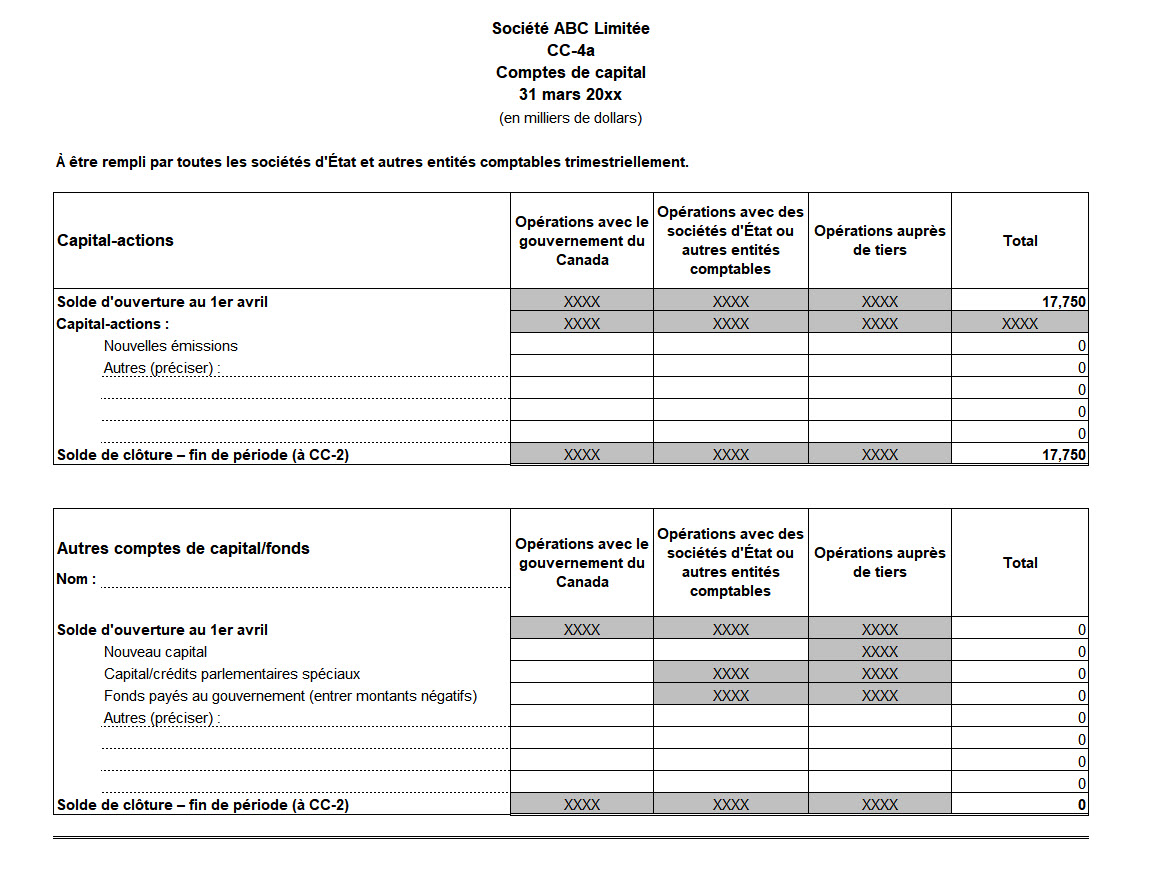

De même, présentez dans les formulaires CC-4, CC-4a et CC-4b les éléments touchant :

- le surplus de l'apport

- les bénéfices ou pertes accumulés

- l'actif ou le passif net

- le capital-actions

- les autres comptes de capital ou fonds

- le cumul des autres éléments du résultat global

- les gains ou pertes de réévaluation cumulés

Les sociétés d'État et autres entités comptables créées au cours de l'exercice doivent être considérées comme faisant partie de la liste qui figure à l'annexe A : Liste des sociétés d'État et autres entités comptables ou dans le formulaire CC-12. Ceci s'applique également aux filiales en propriété exclusive qui seront présentées dans les Comptes publics.

Si une société d'État ou une autre entité est vendue ou privatisée, elle sera considérée comme exclue de la liste à l'annexe A : Liste des sociétés d'État et autres entités comptables ou du formulaire CC-12 dans l'exercice suivant la vente ou lorsque la privatisation sera réalisée.

Lorsque des actions sont offertes à des tiers, réduisant ainsi la propriété du gouvernement à moins de 100 %, la société d'État n'est plus en propriété exclusive et, ainsi, elle perd son statut de société d'État. Si l'organisation demeure sous le contrôle du gouvernement du Canada, la soumission des formulaires sera requise. Dans l'éventualité qu'elle n'est plus sous ce contrôle, le placement dans l'organisation est comptabilisé au coût et l'organisation est reclassée comme un placement de portefeuille.

Les opérations et les soldes suivants doivent être présentés en détail afin de faciliter le rapprochement des opérations entre le gouvernement du Canada et chaque société d'État ou autre entité comptable et entre les sociétés d'État ou autres entités comptables elles-mêmes :

- sommes à recevoir du gouvernement du Canada, des sociétés d'État et autres entités consolidées et des sociétés d'État entreprises et autres entreprises publiques :

- ces montants incluent les créances d'exploitation et les sommes à recevoir au titre de crédits parlementaires

- les détails de toute émission de créances détenues par le gouvernement et de tous les soldes de primes ou d'escomptes non amortis liés à ces effets doivent aussi être communiqués

- passifs envers le gouvernement du Canada, les sociétés d'État et autres entités consolidées et les sociétés d'État entreprises et autres entreprises publiques :

- ces montants incluent les engagements liés au commerce

- le tableau sur les fonds pour les dépenses en capital reportées doit être rempli afin d'identifier la partie des crédits pour les immobilisations amortissables, l'amortissement ou tout autre ajustement nécessaire

- l'échéance des emprunts auprès du gouvernement du Canada pour les exercices futurs, y compris les intérêts courus

- revenus et les charges avec le gouvernement du Canada ou les autres sociétés d'État et autres entités comptables :

- ceux-ci comprennent les revenus provenant des activités suivantes :

- exploitation

- crédits de fonctionnement ou en capital

- placements

- subventions

- gains sur cession d'immobilisations

- gains de change provenant des opérations en devises

- amortissements des dépenses en capital reportées

- gains non réalisés sur ajustement net de la juste valeur

- autres catégories de revenus

- les charges doivent être ventilées comme suit :

- personnel (à l'exclusion des régimes de retraite et autres avantages futurs)

- transports et communications

- information

- services professionnels et spéciaux

- location

- réparations et entretien

- services publics, matériaux et fournitures

- régime de retraite et autres avantages futurs

- subventions

- frais financiers

- frais d'intérêt sur contrats de location-acquisition

- intérêts sur emprunts

- intérêts liés aux partenariats public-privé

- amortissement des immobilisations

- pertes sur cession d'immobilisations

- pertes de change provenant des opérations en devises

- pertes non réalisées sur ajustement net de la juste valeur

- autres catégories de charges

- ceux-ci comprennent les revenus provenant des activités suivantes :

Veuillez consulter le formulaire CC-12 pour une liste des sociétés d'État et autres entités comptables lors de la préparation des formulaires CC. Les entités qui ne figurent pas dans ce formulaire sont considérées comme des tiers.

La Corporation de gestion de la Voie maritime du Saint-Laurent dresse un rapport relativement à 2 ou plusieurs divisions ou séries d'opérations, fonds ou programmes et/ou comptes spéciaux dans ses états financiers vérifiés. Afin de bien compiler les données de cette entité, plus de détails sont nécessaires pour identifier les divisions distinctes, fonds ou programmes ou comptes spéciaux qui font partie de l'entité. En conséquence, un jeu complet des formulaires CC-1 à CC-8 et CC-10 doit être fourni pour les comptes ou fonds suivants :

- compte de la Société

- fonds de capital en fiducie

- fonds pour prestations de cessation d'emploi

Les sociétés d'État consolidées qui consolident leurs résultats financiers ligne par ligne dans les Comptes publics du Canada doivent s'assurer qu'elles se conforment aux nouvelles normes comptables suivantes pour le secteur public :

Les sociétés d'État consolidées qui consolident leurs résultats financiers ligne par ligne dans les Comptes publics du Canada doivent s'assurer qu'elles se conforment aux nouvelles normes comptables suivantes pour le secteur public :

- Revenus (SP 3400)

- Partenariats public-privé (SP 3160)

- Éléments incorporels achetés (NOSP-8)

5.1 Actifs, passifs et avoir

Cette section fournit des instructions liées aux formulaires CC-1, CC-1a, CC-1b, CC-1c et CC-1d (actifs) et formulaires CC-2, CC-2a, CC-2b-1, CC-2b-2, CC-2b-3, CC-2b-4, CC-2b-5, CC-2c, CC-2d, CC-2d-1, CC-2d-2, CC-2d-3, CC-2e et CC-2f (passifs et avoir).

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-1 :

Format disponible pour téléchargement : JPG : Formulaire CC-1 : Actifs

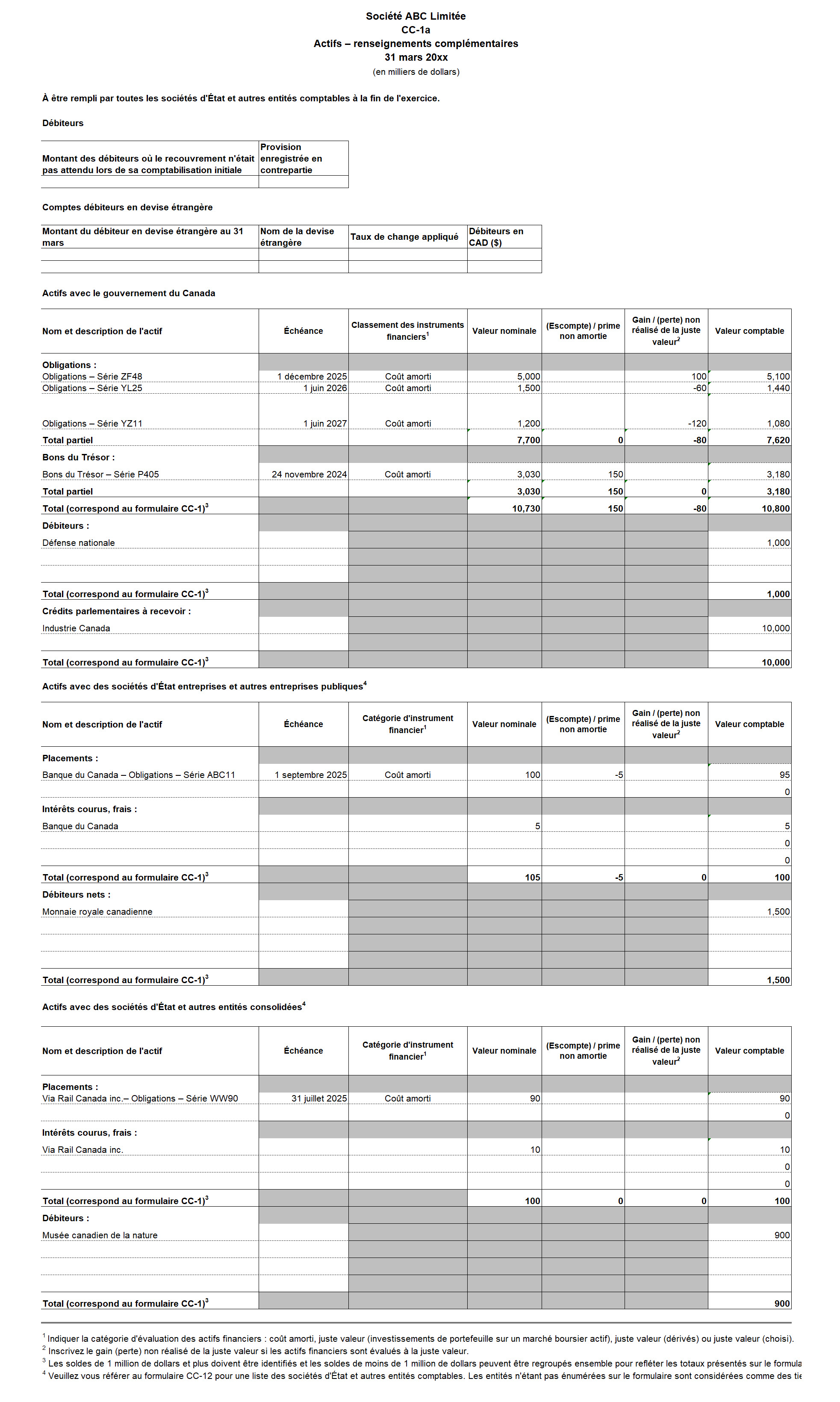

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-1a :

Format disponible pour téléchargement : JPG : Formulaire CC-1a : Actifs – Renseignements complémentaires

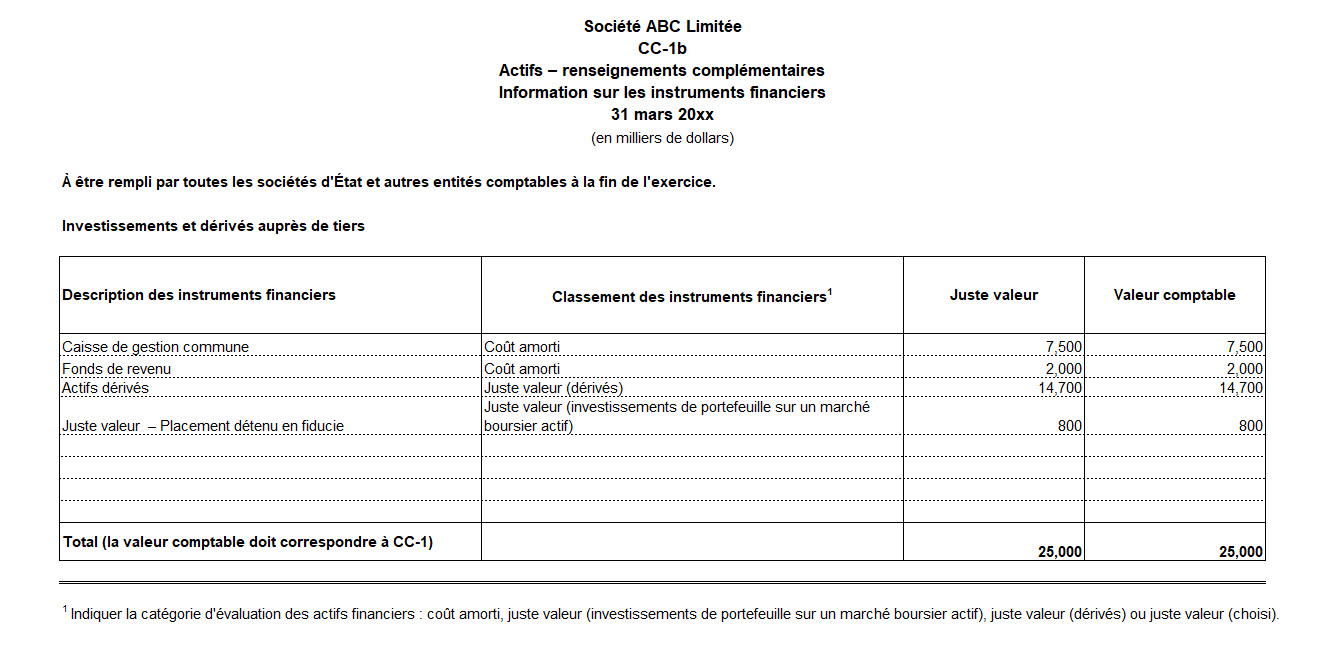

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-1b :

Format disponible pour téléchargement : JPG : Formulaire CC-1b : Actifs – Renseignements complémentaires

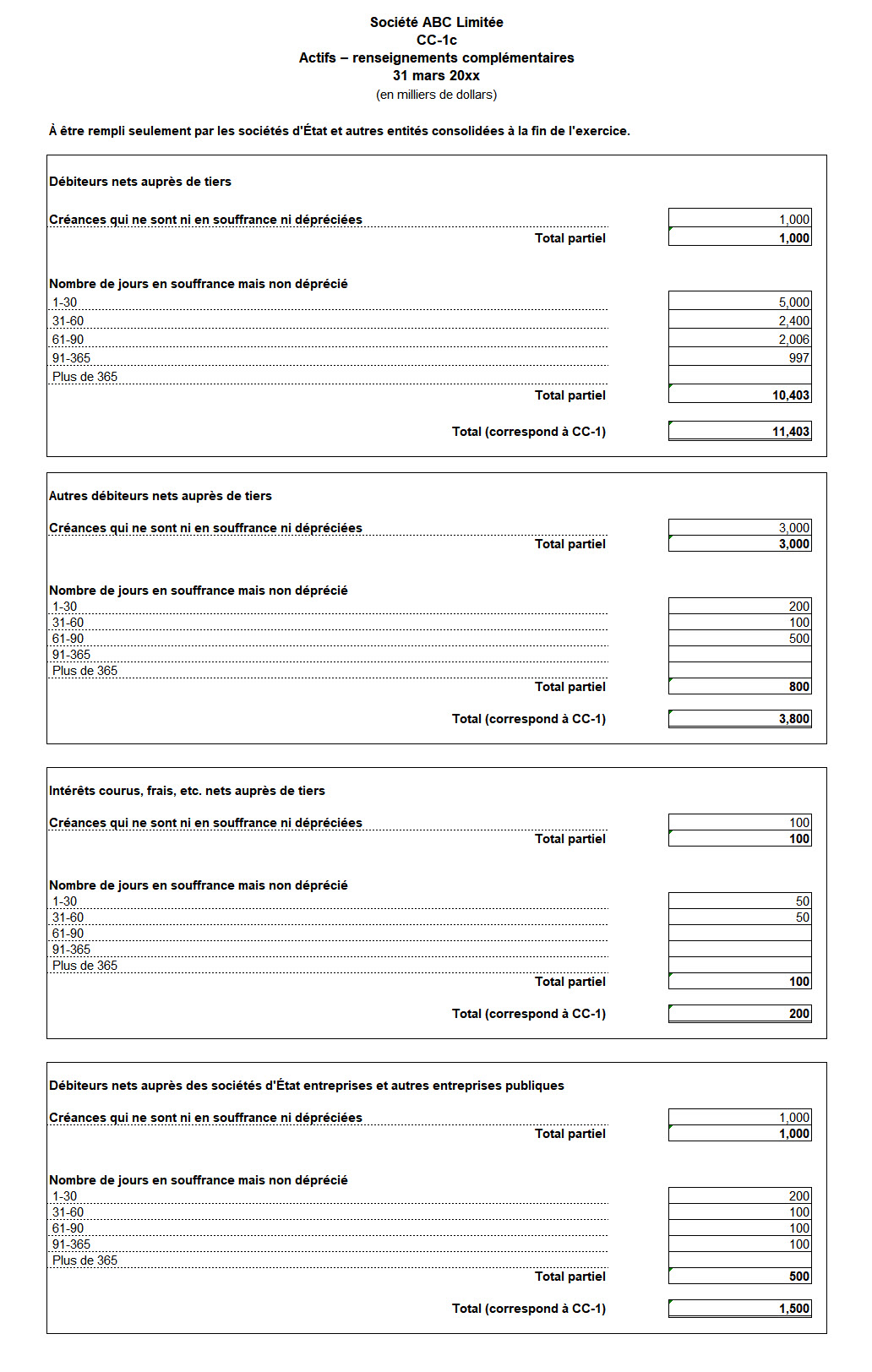

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-1c :

Format disponible pour téléchargement : JPG : Formulaire CC-1c : Actifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-1d :

Format disponible pour téléchargement : JPG : Formulaire CC-1d : Actifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2 :

Format disponible pour téléchargement : JPG : Formulaire CC-2 : Passifs et avoir

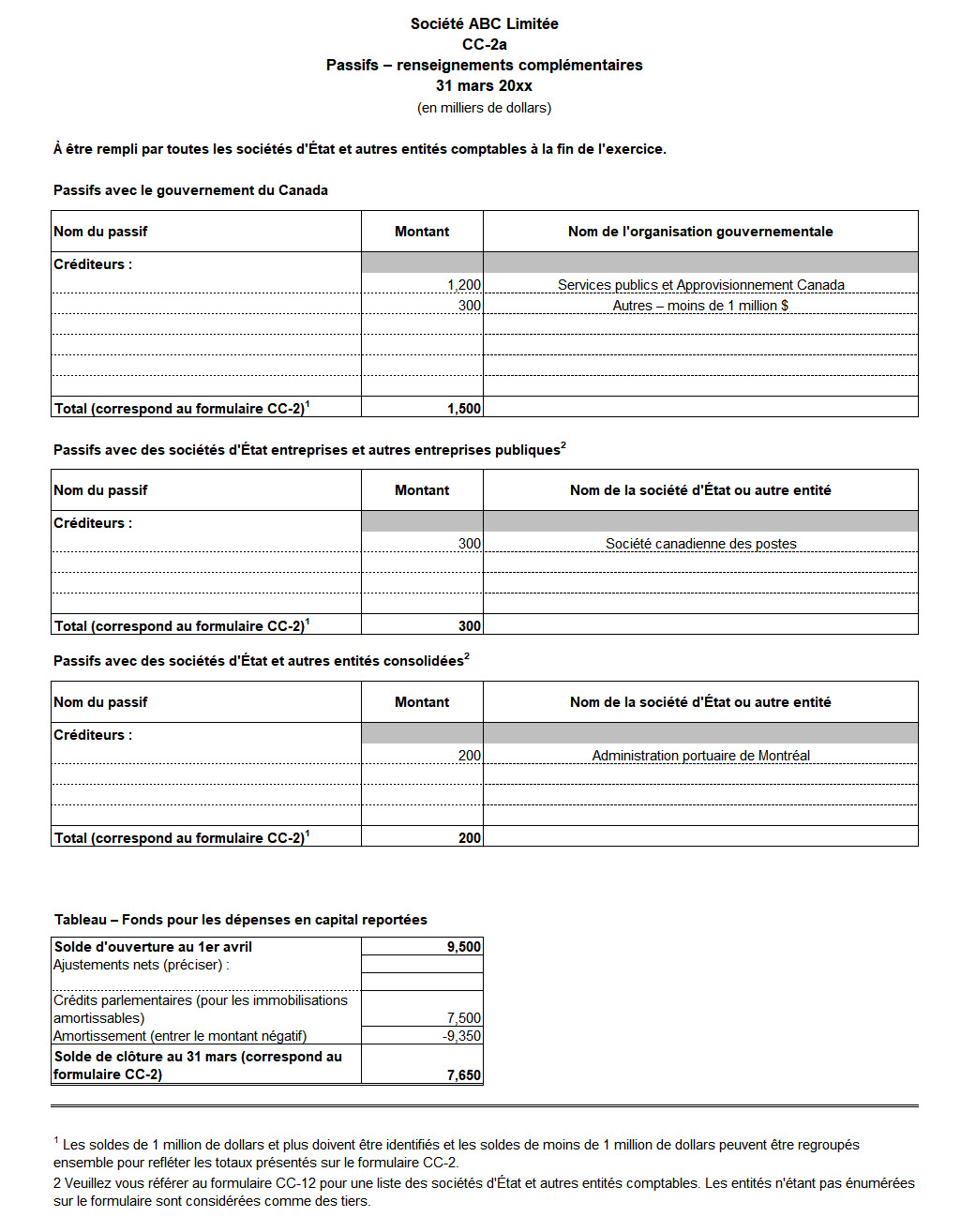

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2a :

Format disponible pour téléchargement : JPG : Formulaire CC-2a : Passifs – Renseignements complémentaires

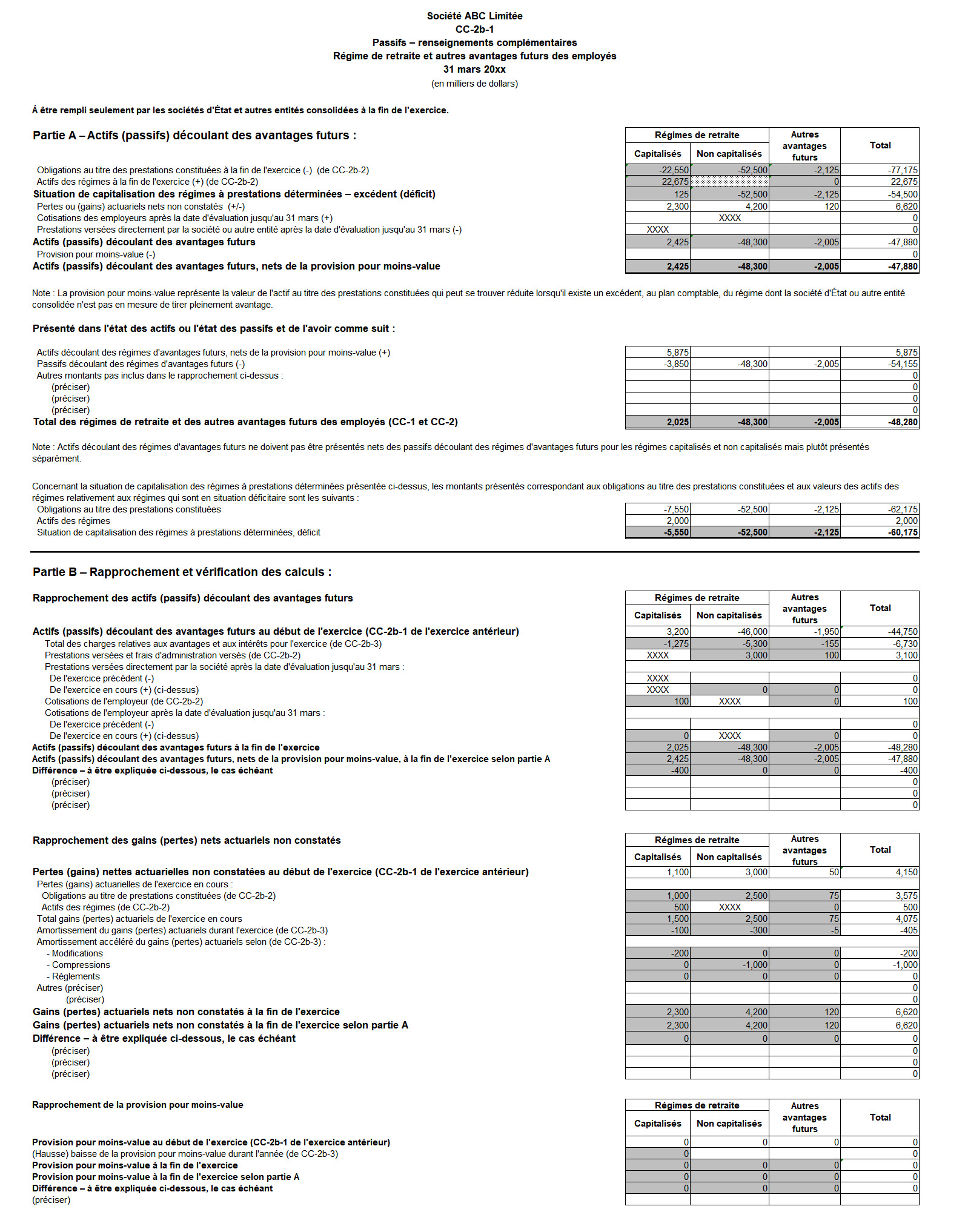

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2b-1 :

Format disponible pour téléchargement : JPG : Formulaire CC-2b-1 : Passifs – Renseignements complémentaires

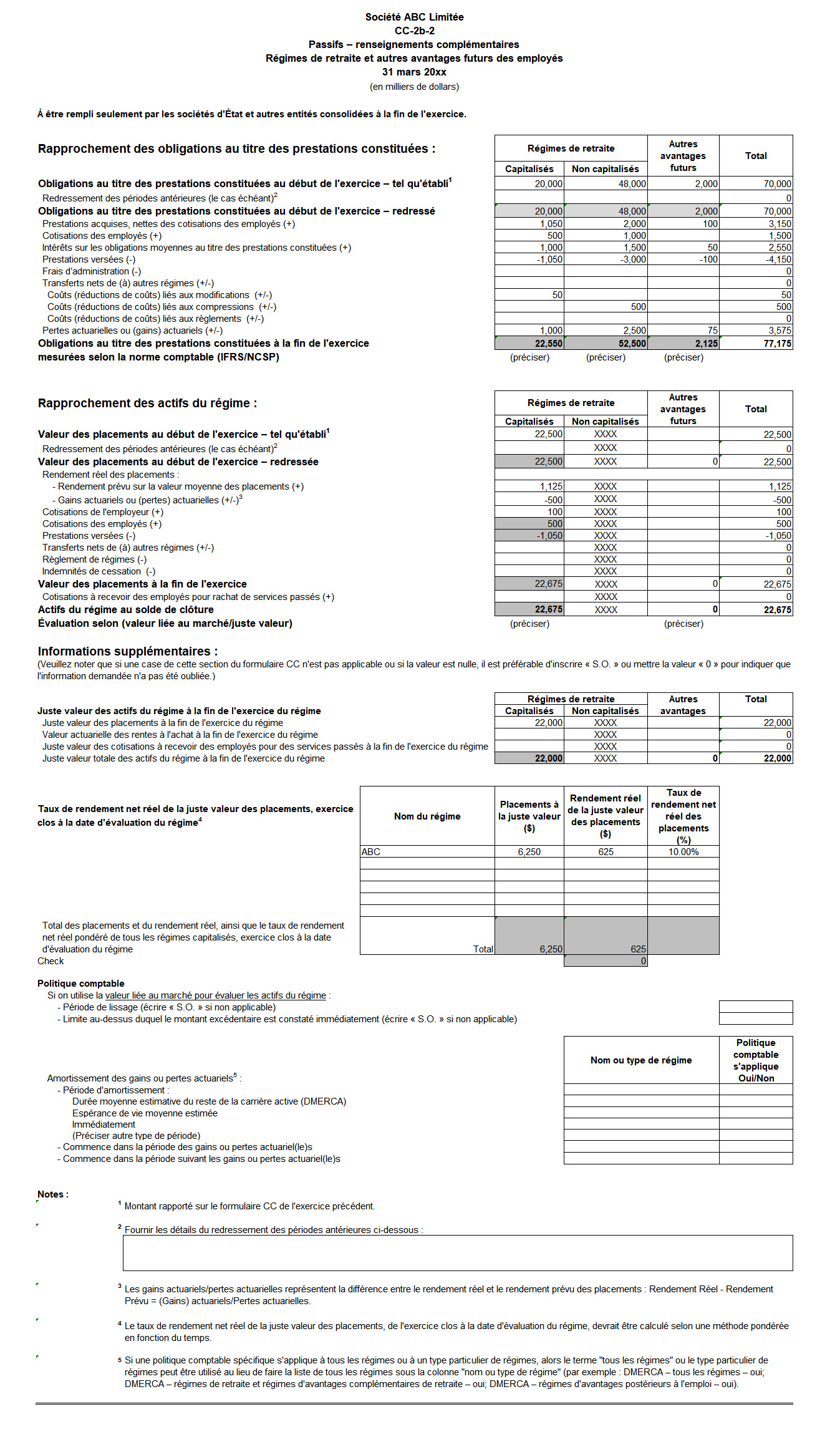

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2b-2 :

Format disponible pour téléchargement : JPG : Formulaire CC-2b-2 : Passifs – Renseignements complémentaires

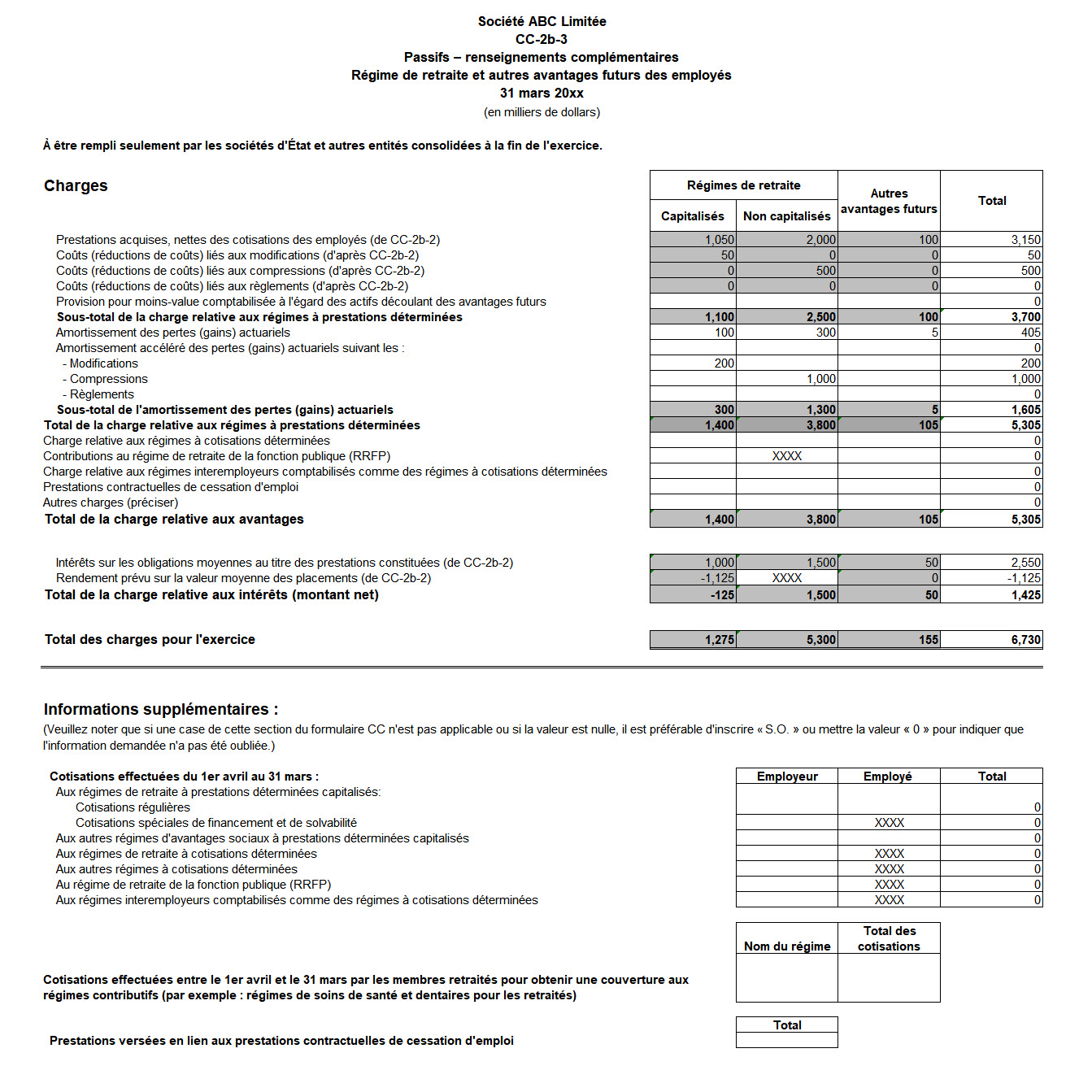

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2b-3 :

Format disponible pour téléchargement : JPG : Formulaire CC-2b-3 : Passifs – Renseignements complémentaires

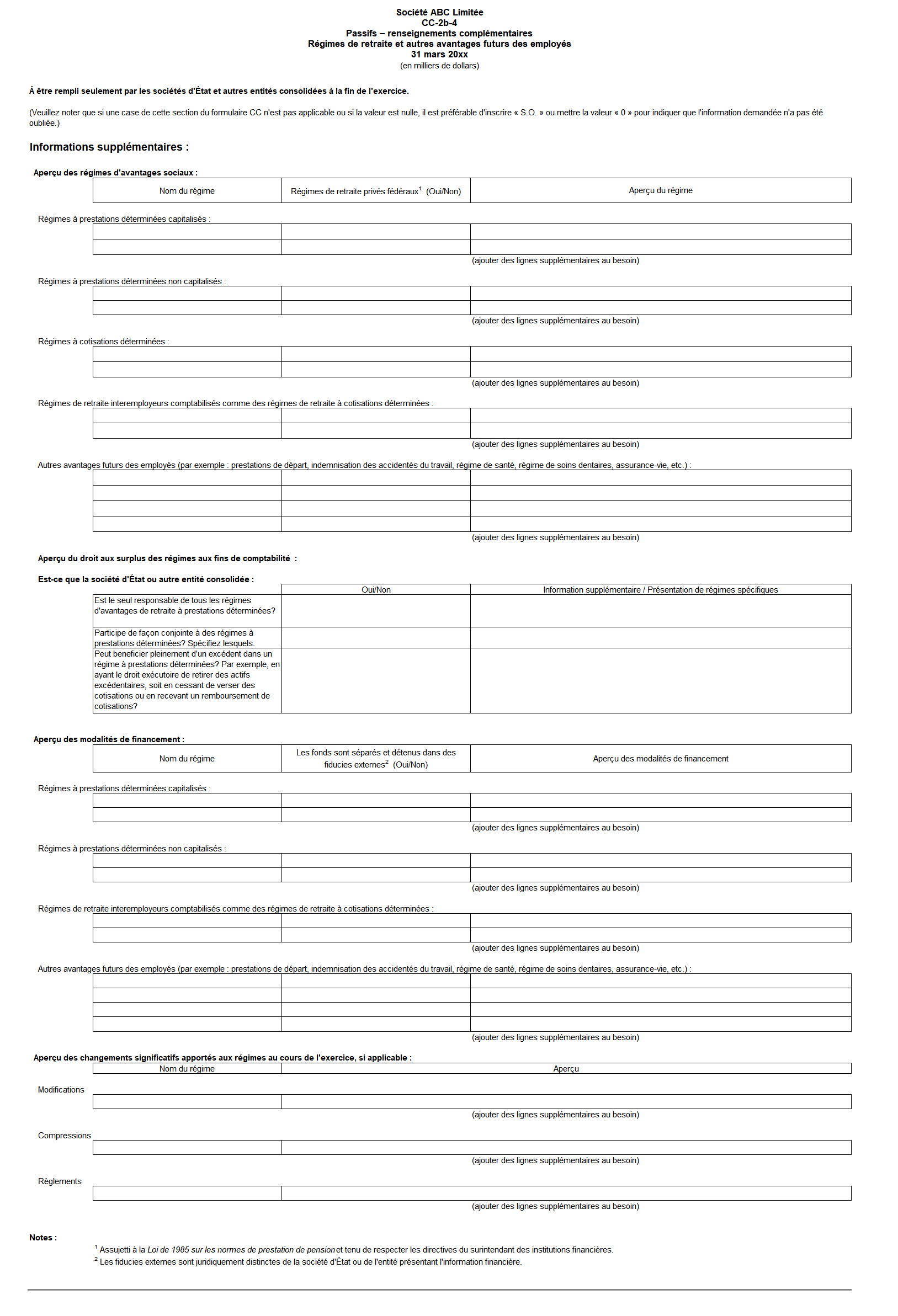

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2b-4 :

Format disponible pour téléchargement : JPG : Formulaire CC-2b-4 : Passifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2b-5 :

Format disponible pour téléchargement : JPG : Formulaire CC-2b-5 : Passifs – Renseignements complémentaires

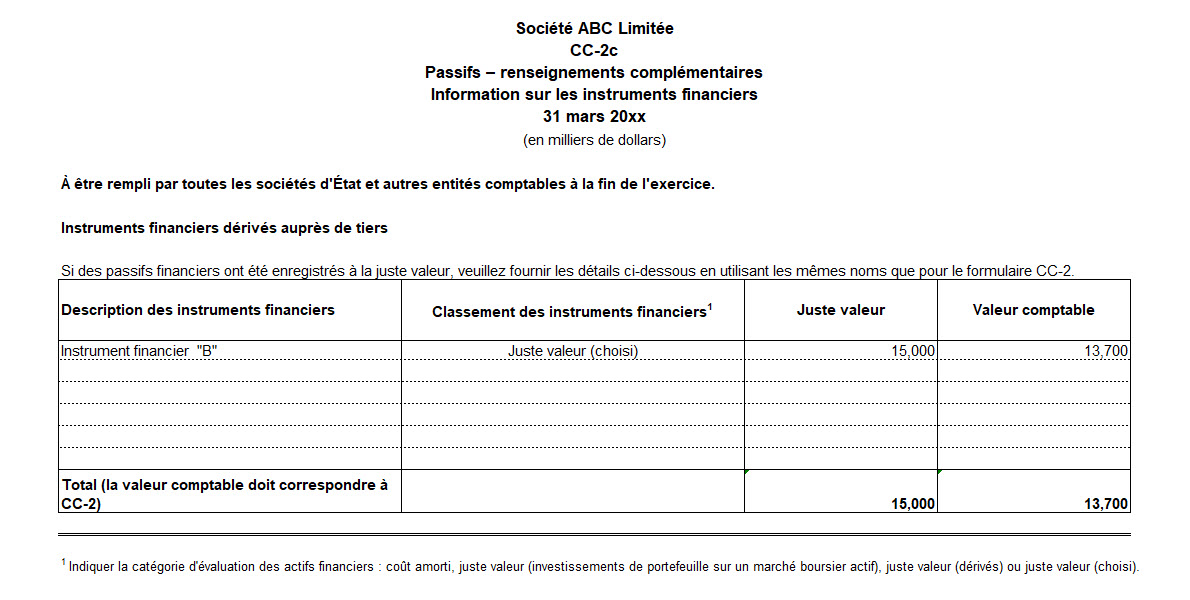

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2c :

Format disponible pour téléchargement : JPG : Formulaire CC-2c : Passifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2d :

Format disponible pour téléchargement : JPG : Formulaire CC-2d : Passifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2d-1 :

Format disponible pour téléchargement : JPG : Formulaire CC-2d-1 : Passifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2d-2 :

Format disponible pour téléchargement : JPG : Formulaire CC-2d-2 : Passifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2d-3 :

Format disponible pour téléchargement : JPG : Formulaire CC-2d-3 : Passifs – Renseignements complémentaires

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2e :

Format disponible pour téléchargement : JPG : Formulaire CC-2e : Passifs – Renseignements complémentaires

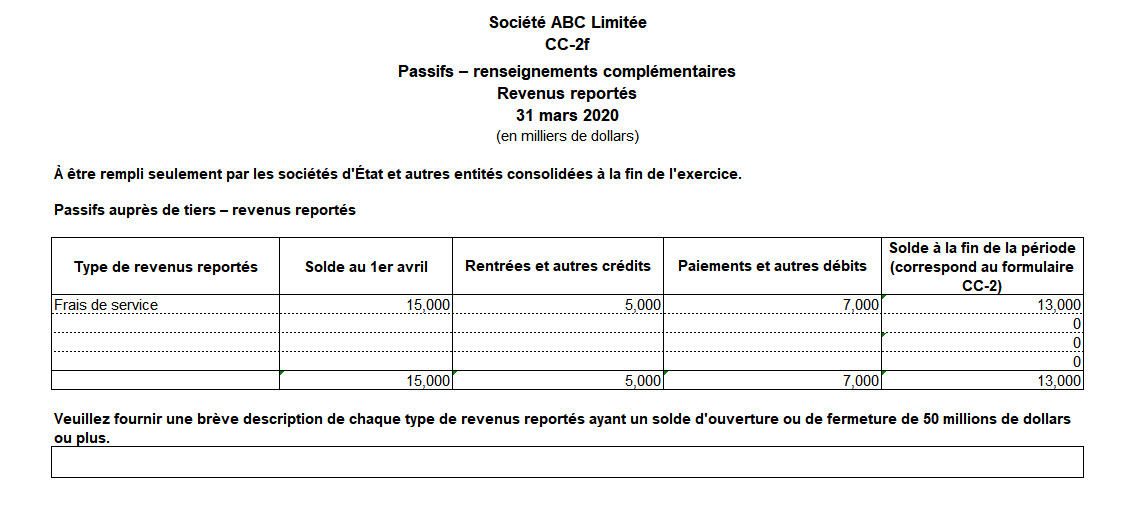

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-2f :

Format disponible pour téléchargement : JPG : Formulaire CC-2f : Passifs – Renseignements complémentaires

Les formulaires CC-1 et CC-2 servent à faire la distinction entre les actifs financiers et non financiers, les passifs et les comptes de capital. Les actifs et les passifs sont à leur tour répartis entre :

- les tiers

- le gouvernement du Canada

- les sociétés d'État entreprises et autres entreprises publiques

- les sociétés d'État et autres entités consolidées

Les postes de la situation financière indiqués sur les formulaires sont ceux les plus couramment utilisés.

Identifiez séparément sous la rubrique « Autres », à l’aide d’une description appropriée, tous les postes de la situation financière qui ne sont pas expressément mentionnés sur les formulaires.

Les formulaires CC-1a et CC-2a sont nécessaires pour faciliter le rapprochement des débiteurs ou créditeurs d'exploitation, des crédits parlementaires à recevoir ou à payer entre le gouvernement du Canada et chaque société d'État ou autre entité comptable et entre les sociétés d'État et autres entités comptables.

Identifiez séparément les soldes de 1 million de dollars ou plus et regroupez les soldes de moins de 1 million de dollars pour obtenir le total indiqué sur les formulaires CC-1 et CC-2. Fournissez ces renseignements complémentaires pour le rapport du 31 mars seulement.

Pour les investissements avec le gouvernement du Canada et les sociétés d'État et autres entités comptables divulgués dans le formulaire CC-1 :

- divulguez les détails sur les escomptes ou les primes non amortis ou les gains ou les pertes de la juste valeur des actifs financiers dans le formulaire CC-1a

- les caractéristiques du certificat d'investissement (par exemple, obligations, bons du Trésor, etc.), ainsi que la série du certificat, la date d'échéance et le classement des instruments financiers sont requis pour les ajustements dans les Comptes publics du Canada

- fournissez des détails dans le formulaire CC-1a, le cas échéant, pour les soumissions préliminaires et définitives du 31 mars

- selon le cas, les sociétés d'État et autres entités consolidées doivent compléter le tableau de renseignements complémentaires dans le formulaire CC-1c pour les soumissions préliminaires et définitives pour le 31 mars concernant :

- les débiteurs avec tiers

- les autres débiteurs

- les intérêts courus, les frais, etc.

- les débiteurs avec sociétés d'État entreprises et autres entreprises publiques

selon le cas, les sociétés d'État et autres entités consolidées doivent compléter le tableau de renseignements complémentaires dans le formulaire CC-1d pour les soumissions préliminaires et définitives pour le 31 mars concernant :

selon le cas, les sociétés d'État et autres entités consolidées doivent compléter le tableau de renseignements complémentaires dans le formulaire CC-1d pour les soumissions préliminaires et définitives pour le 31 mars concernant :

- les prêts et avances

- les placements

Les emprunts contractés auprès de tiers qui figurent dans le formulaire CC-2 doivent inclure les intérêts courus. Le solde à la fin de la période doit concorder avec les soldes correspondants indiqués dans le formulaire CC-6.

Les emprunts et effets à payer contractés auprès du gouvernement du Canada qui figurent dans le formulaire CC-2 doivent inclure les intérêts courus. Le solde à la fin de la période doit concorder avec les soldes correspondants indiqués dans le formulaire CC-2e.

Remplissez, le cas échéant, le tableau « Fonds pour les dépenses en capital reportées » dans le formulaire CC-2a et fournissez les soumissions préliminaires et définitives pour le 31 mars.

Présentez l'avoir qui, selon la législation de la société doit être utilisé au bénéfice de certains groupes de tiers, comme autre élément de passif, avec une description appropriée.

Déclarez les informations en matière d'instruments financiers sur les formulaires CC-1b et CC-2c. Ces formulaires servent à recueillir de l'information sur les instruments financiers même quand ils sont aussi présentés ailleurs dans d'autres formulaires soumis par l'entité. Ces formulaires exigent les valeurs pour le gouvernement du Canada selon les NCSP, les justes valeurs et les valeurs comptables du grand livre. Par contre, seules les sociétés d'État et autres entités consolidées sont tenues de présenter les valeurs selon les NCSP pour le gouvernement du Canada.

Déclarez l'information en matière de vos instruments financiers, y compris la classification et la catégorie de mesure des actifs et de passifs financiers, tels que :

- le coût amorti

- la juste valeur par le biais des autres éléments du résultat global

- la juste valeur par le biais du résultat net

Divulguez le poste « passif environnemental » de la situation financière dans le formulaire CC-2.

Les sociétés d'État et autres entités consolidées doivent également remplir le formulaire CC-2d qui sert à donner des renseignements plus détaillés sur le « passif pour l'assainissement des sites contaminés » et les « obligations liées à la mise hors service d'une immobilisation ».

Les sociétés d'État et autres entités consolidées qui déclarent un passif éventuel ou une incertitude relative à la mesure concernant les sites contaminés, ou qui ont des sites soupçonnés d'être contaminés et qui n'ont pas constaté de passif doivent aussi remplir le formulaire CC-2d-1.

Les sociétés d'État et autres entités consolidées qui n'enregistrent pas leurs sites contaminés dans l'Inventaire des sites contaminés fédéraux (ISCF) doivent remplir le formulaire CC-2d-2 également.

Formulaire CC-2d : Renseignements complémentaires

Divulguez les renseignements dans le Tableau 1 ou le Tableau 2 tel que décrit plus bas :

Tableau 1 : Passif pour l’assainissement des sites contaminés

Conformément à la norme du SP 3260, toutes les sociétés d’État et autres entités consolidées doivent constater un passif pour l’assainissement lorsque tous les critères de constatation sont réunis (SP 3260.08). Par ailleurs, vous devez déclarer les éléments suivants :

- nature et source du passif

- méthode d’estimation

- montant total estimatif actualisé et non actualisé du passif, et le taux d’actualisation (lorsque vous utilisez la valeur actuelle nette)

- motifs de non-constatation du passif pour les sites soupçonnés d’être contaminés

- montant estimatif des recouvrements prévus en vertu de la norme du SP 3260.65

Veuillez inclure cette information dans les formulaires CC-2d et CC-2d-1.

À l’heure actuelle, le gouvernement du Canada a établi une liste qui comprend 10 catégories de nature et source du passif (ou du contaminant). Les catégories sont incluses dans le formulaire CC-2d. Déclarez le passif pour l’assainissement sous la catégorie correspondante.

Si des recouvrements sont prévus, indiquez le solde de clôture des recouvrements prévus séparément. Les recouvrements prévus devraient être enregistrés dans les actifs à titre d’autres comptes à recevoir.

Les soldes de clôture de passifs doivent être actualisés au moyen de la technique de la valeur actualisée nette lorsque vous prévoyez que les flux de trésoreries nécessaires pour régler le passif devront s'étendre sur de longues périodes futures. Déclarez le montant non actualisé du passif. Vous devez également ajuster les passifs non actualisés en fonction de l’inflation (Indice des prix à la consommation).

De plus, pour satisfaire aux exigences de divulgation, vous devez répondre à 8 questions. Celles-ci sont incluses dans le formulaire CC-2d.

Tableau 2 : Obligations liées à la mise hors service d'une immobilisation

Les sociétés d'État et autres entités consolidées qui ont déclaré une obligation liée à la mise hors service d'une immobilisation doivent fournir une ventilation détaillée de cette catégorie, y compris :

- le taux d’actualisation ainsi que la base applicable

- le nombre estimatif d’années requises pour régler l’obligation

- le taux d’inflation appliqué

- le montant correspondant de chaque élément présenté

- les motifs de non-constatation du passif pour les actifs soupçonnés d’avoir une obligation liée à la mise hors service

- le montant estimatif des recouvrements prévus en vertu de la norme du SP 3280.62

Le formulaire CC-2d est seulement requis pour les soumissions préliminaires et définitives du 31 mars.

À l’heure actuelle, le gouvernement du Canada a établi une liste qui comprend 14 catégories de nature et source du passif. Les catégories sont incluses dans le formulaire CC-2d. Déclarez l’obligation liée à la mise hors service d’une immobilisation sous la catégorie correspondante.

Si des recouvrements sont prévus, indiquez le solde de clôture des recouvrements prévus séparément. Les recouvrements prévus devraient être enregistrés dans les actifs à titre d’autres comptes à recevoir.

Les soldes de clôture de passifs doivent être actualisés au moyen de la technique de la valeur actualisée nette lorsque vous prévoyez que les flux de trésoreries nécessaires pour régler le passif devront s’étendre sur de longues périodes futures. Déclarez le montant non actualisé du passif. Vous devez également ajuster les passifs non actualisés en fonction de l’inflation (Indice des prix à la consommation).

De plus, pour satisfaire aux exigences de divulgation, vous devez répondre à 8 questions. Celles-ci sont incluses dans le formulaire CC-2d.

Formulaire CC-2d-1 et CC-2d-3 : Renseignements complémentaires

Divulguez les renseignements sur les passifs pour l'assainissement des sites contaminés (formulaire CC-2d-1) et les passifs pour les obligations liées à la mise hors service d'immobilisations (pour CC-2d-3) tel que décrit plus bas.

Des renseignements complémentaires doivent être déclarés dans le formulaire CC-2d-1 pour tous les sites ou obligations liées à la mise hors service d'immobilisations visés par une divulgation de passif éventuel, d'une incertitude relative à la mesure ainsi que les sites soupçonnés d'être contaminés pour lesquels aucun passif n'a été constaté.

Pour les sites ou obligations liées à la mise hors service d'immobilisations visés par une divulgation de passif éventuel, veuillez fournir les renseignements suivants :

- numéro de site de l'ISCF, nom du site, ou nom de l’actif

- montant divulgué

- nature et source du passif

- motif de la non-constatation du passif

Notez que le seul motif de divulgation d'un passif éventuel repose sur le fait que l'incertitude, quant à la responsabilité au titre de l'assainissement, est actuellement indéterminable. Une incapacité à estimer le coût ne constitue pas un passif éventuel. Vous devez divulguer l'estimation du passif éventuel associé aux coûts d'assainissement dans le formulaire CC-2d-1 et ceux relatifs aux dépenses liées à la mise hors service dans le formulaire CC-2d-3.

Notez également que si un site contaminé ou actif ayant une obligation liée à la mise hors service fait l'objet d'un litige, l'estimation du passif éventuel des dommages doit être déclarée dans les formulaires suivants :

- formulaire CC-6a pour les sociétés d'État entreprises et autres entreprises publiques

- formulaire CC-6b-1 pour les sociétés d'État et autres entités consolidées

Ne déclarez pas l'estimation relative aux dommages dans les formulaires CC-2d-1 et CC-2d-3.

L'incertitude relative à la mesure doit être déclarée. Si un site est visé par une divulgation d'incertitude relative à la mesure, conformément à la norme SP 2130, vous devez fournir les renseignements suivants :

- numéro de site de l'ISCF, nom du site, ou nom de l’actif

- montant qui est actuellement constaté comme passif

- nature et source du passif

- estimations les plus basses et les plus élevées

- raison de l'incertitude relative à la mesure

Vous devez également répondre aux 2 questions du formulaire et préciser si vous pensez changer le montant d'ici la fin de l'exercice et si ce montant sera matériel.

Les passifs qui n'ont pas été constatés à l'égard de sites soupçonnés d'être contaminés ou obligations liées à la mise hors service d'immobilisations visés doivent être déclarés. Veuillez inclure et répondre aux éléments suivants :

- nom du site ou nom de l’actif

- emplacement

- motif de non constatation du passif

- une explication du motif

- plan d'action pour remédier à la situation

Formulaire CC-2d-2 : Renseignements complémentaires, passif environnemental – Passif d'assainissement

Toutes les sociétés d'État et autres entités consolidées qui enregistrent ou déclarent un passif au titre de sites contaminés doivent déclarer cette information dans le ISCF. Les sociétés d'État et autres entités consolidées qui ne déclarent pas de sites dans l'ISCF doivent remplir le formulaire CC-2d-2 et identifier tous les sites contaminés. Veuillez communiquer avec Ashley Maloney au 343‑548‑4644.

Formulaire CC-2e : Renseignements complémentaires, emprunts et effets à payer auprès du gouvernement du Canada

Les sociétés d'État entreprises et autres entreprises publiques doivent présenter de l'information additionnelle sur les emprunts et effets à payer qu'elles ont contractés auprès du gouvernement du Canada. le formulaire CC-2e exige des détails sur les (escomptes) primes non amortis ainsi que les gains (pertes) non réalisés sur les emprunts ou effets à payer contractés auprès du gouvernement du Canada. Cette information est utilisée afin d'éliminer tout gain ou perte non réalisé entre les organisations, tel que l'exige la méthode modifiée de comptabilisation à la valeur de consolidation.

Formulaire CC-2f : Renseignements complémentaires, revenus reportés

Selon le cas, les sociétés d'État et autres entités consolidées doivent compléter le tableau de renseignements complémentaires pour les revenus reportés dans le formulaire CC-2f, pour les soumissions préliminaires et définitives du 31 mars.

5.1.1 Passifs : Détails complémentaires, régimes de retraite et autres avantages futurs des employés

Les formulaires suivants s'appliquent uniquement aux sociétés d'État et autres entités consolidées énumérées à l'annexe A : Liste des sociétés d'État et autres entités comptables :

- formulaire CC-2b-1

- formulaire CC-2b-2

- formulaire CC-2b-3

- formulaire CC-2b-4

- formulaire CC-2b-5

Ces formulaires CC sont conçus pour communiquer des renseignements concernant les régimes de retraite et autres avantages futurs et servent à la préparation des Comptes publics du Canada.

Afin de présenter fidèlement les régimes de retraite et autres avantages futurs des employés dans les Comptes publics du Canada, l'information fournie doit être complète, exacte, conforme aux instructions, et présentée selon le format déterminé. Le gouvernement et les sociétés d'État et autres entités consolidées peuvent comptabiliser et présenter différemment l'information dans leurs états financiers respectifs; par conséquent, quelques réarrangements ou modifications peuvent être nécessaire pour se conformer aux conventions comptables suivies par le gouvernement ainsi que la présentation dans les formulaires CC.

Tous les formulaires CC dans cette section sont obligatoires. Vous devez les remplir sur une base annuelle et les inclure dans les documents à fournir au receveur général.

En raison de la matérialité ou en fonction des circonstances individuelles de chaque organisation, le Bureau du contrôleur général (BCG) pourrait demander de l'information additionnelle ou demander des rapports explicites afin de s'assurer de la pleine conformité aux NCSP. Dans ces cas, le BCG communiquera directement avec les sociétés d'État et autres entités et en avisera le receveur général, le cas échéant. Les formulaires CC sont conçus afin de rapporter que les totaux combinés des régimes de retraite capitalisés, des régimes de retraite non capitalisés et des avantages futurs des employés.

Remarque

Les régimes capitalisés se réfèrent aux régimes dont les actifs sont répartis et réservés dans une fiducie ou une autre entité juridique distincte de l'entité déclarante; ces régimes incluent les régimes partiellement capitalisés, et, par conséquent, déficitaires.

Un régime non capitalisé fait référence à un régime pour lequel aucun actif n'est réparti et réservé dans une fiducie ou une autre entité juridique distincte de l'entité déclarante.

Pour s'assurer de bien comptabiliser et classer tous les montants/éléments, veuillez utiliser la catégorie « Autres » le moins possible. Si vous devez utiliser la catégorie « Autres », fournissez la description appropriée en fonction de la nature du montant ou de l'élément.

Pour faciliter l'achèvement des formulaires CC en matière de pensions et autres avantages futurs des employés, nous vous recommandons de remplir les formulaires CC dans l'ordre suivant :

- formulaire CC-2b-2 : Rapprochements des obligations au titre des prestations constituées ainsi que les actifs des régimes

- formulaire CC-2b-3 : Charges

- formulaire CC-2b-1 : Rapprochements des actifs (passifs) découlant des avantages futurs, rapprochement des gains (pertes) actuariels nets non constatés et rapprochement de la provision pour moins-value

- formulaire CC-2b-4 : Renseignements complémentaires

- formulaire CC-2b-5 : Hypothèses, évaluations actuarielles et analyse de sensibilité

Sociétés d'État et autres entités consolidées ayant adopté les Normes internationales d'information financière

Certaines sociétés d'État et autres entités consolidées ayant adopté les normes IFRS et ayant des régimes de retraite à prestations déterminées capitalisés doivent réévaluer annuellement leurs obligations au titre de prestations de retraite constituées. Cette réévaluation doit être effectuée en fonction de la méthodologie du taux d'actualisation requis dans les NCSP, laquelle est définie comme étant les « taux de rendement prévu sur les actifs du régime », et ce, pour des fins de présentation dans les formulaires CC. Cette exigence s'applique seulement aux organismes suivants :

- Administration canadienne de la sûreté du transport aérien

- Société Radio-Canada

- VIA Rail Canada Inc.

Pour être conforme aux exigences des NCSP, la réévaluation des régimes de retraite à prestations déterminées non capitalisés n'est pas obligatoire à ce stade pour les sociétés d'État et autres entités consolidées ayant adopté les normes IFRS.

Cependant, toutes les sociétés d'État et autres entités consolidées doivent compléter une analyse de sensibilité dans le formulaire CC-2b-5. Le BCG doit être en mesure d'évaluer, en particulier, la matérialité de l'impact de la différence d'utilisation du taux d'actualisation entre les IFRS et les NCSP.

Sociétés d'État et autres entités consolidées ayant adopté les Normes comptables du secteur public

Les méthodologies du gouvernement quant à la sélection des taux d'actualisation utilisés dans la mesure de ses actifs et passifs à long terme sont énoncées dans le document suivant : Examen des méthodologies quant à la détermination des taux d'actualisation. Dans ce document, le coût d'emprunt du gouvernement est établi quant à la courbe de rendement actuelle des taux d'obligations à coupon zéro du gouvernement du Canada. Par conséquent, les prestations futures non capitalisées des employés du gouvernement sont actualisées en utilisant les rendements actuels qui reflètent les flux de trésorerie futurs estimatifs. Les sociétés d'État et autres entités consolidées qui ont adopté les NCSP et qui ont décidé de déterminer leurs taux d'actualisation en fonction du coût d'emprunt du gouvernement devraient appliquer la même méthodologie de fixation du taux d'actualisation que le gouvernement pour évaluer les avantages futurs non capitalisés de leurs employés dans leurs états financiers.

Formulaire CC-2b-1 : Rapprochement des actifs (passifs) découlant des avantages futurs

Vous trouverez plus d'information sur le formulaire CC-2b-1 plus bas.

Partie A – Actifs (passifs) au titre des avantages futurs

L'objectif de la partie A dans le formulaire CC-2b-1 est de rapprocher le montant des obligations des prestations constituées des régimes de retraite à prestations déterminées avec celui présenté dans l'État de la situation financière au 31 mars (formulaires CC-2 ou CC-1). Inscrivez les montants comme suit :

- « Obligations au titre des prestations constituées à la fin de l’exercice » :

- ce montant est reporté du formulaire CC-2b-2

- calculé et reporté comme une valeur négative

- « Actifs des régimes à la fin de l’exercice » :

- ce montant est reporté du formulaire CC-2b-2

- calculé et reporté comme une valeur positive

- « Pertes ou (gains) actuariels nets non constatés » :

- pour les fins des Comptes publics, toutes les sociétés d'État et autres entités consolidées sont tenues de comptabiliser et de rapporter les gains et pertes actuariels qui surviennent en conformité avec les NCSP

- par conséquent, les sociétés d'État et autres entités consolidées doivent continuer à reporter et amortir les gains et pertes actuariels sur une période raisonnable future, telle la durée moyenne estimative du reste de la carrière active (DMERCA) des employés

- l'amortissement peut commencer dans la période suivant la reconnaissance de la perte ou le gain actuariel; de plus, un amortissement accéléré peut survenir suivant une modification, une compression ou un règlement de régimes

- ce montant représente les gains ou les pertes actuariels nets non constatés de la société d'État ou autre entité consolidée à la fin de l'exercice

- inscrivez le montant comme une valeur négative pour les gains actuariels nets non constatés et une valeur positive pour les pertes actuarielles nettes non constatées

- pour les fins des Comptes publics, toutes les sociétés d'État et autres entités consolidées sont tenues de comptabiliser et de rapporter les gains et pertes actuariels qui surviennent en conformité avec les NCSP

- « Montants comptabilisés après la date d'évaluation jusqu'au 31 mars » :

- si la date d'évaluation est une date autre que le 31 mars, les montants des cotisations de l'employeur effectuées aux régimes de retraite et aux autres avantages futurs capitalisés ainsi que le montant des prestations versées directement par la société d'État ou autre entité consolidée pour les régimes de retraite non capitalisés entre la date d'évaluation et le 31 mars, doivent être inscrits dans le rapprochement pour arriver au montant des actifs (passifs) des avantages futurs au 31 mars

- « Provision pour moins-value » :

- la provision pour moins-value représente la valeur de l'actif au titre des prestations constituées qui peut se trouver réduite lorsqu'il existe un excédent, au plan comptable, du régime dont la société d'État ou autre entité consolidée n'est pas en mesure de tirer pleinement avantage

- le Manuel de comptabilité des Comptables professionnels agréés du Canada pour le secteur public fournit des indications pratiques sur le montant limite pouvant être reporté à l'actif au titre des prestations constituées

- les sociétés d'État et autres entités consolidées doivent comptabiliser une provision pour moins-value pour les régimes capitalisés conformément au chapitre SP 3250 – Avantages de retraite

- remarque : Les sociétés d'État et autres entités consolidées qui doivent réévaluer leurs obligations, au titre de prestations constituées selon les NCSP, doivent s'assurer de réévaluer leur provision pour moins-value sous NCSP, car il se peut qu'un montant doive être ajusté ou comptabilisé

- « Actifs (passifs) des avantages futurs, nets de la provision pour moins-value » :

- assurez-vous que les montants d'actifs (passifs) des avantages futurs, nets de la provision pour moins-value au 31 mars, correspondent à la somme des montants présentée dans l'État des actifs (formulaire CC-1) et l'État des passifs et avoir (formulaire CC-2)

- s'ils ne correspondent pas à la somme des montants dans les formulaires CC-1 et CC-2, justifiez les écarts dans la section « Autres montants non inclus dans le rapprochement ci-dessus »

- fournissez le détail et la nature du montant des écarts

- remarque : Même si les informations sur les régimes de retraite capitalisés sont regroupées dans les formulaires CC, les actifs découlant des régimes d’avantages futurs sont séparés des passifs découlant des régimes d’avantages futurs

- de ce fait, ils sont présentés dans les états financiers (formulaire CC-1 et formulaire CC-2)

- par conséquent, les actifs découlant des avantages futurs pour les régimes capitalisés ne doivent pas être en déduction des passifs découlant des avantages futurs pour les régimes capitalisés et non capitalisés, mais plutôt présentés séparément dans le formulaire CC-1

- assurez-vous que les montants d'actifs (passifs) des avantages futurs, nets de la provision pour moins-value au 31 mars, correspondent à la somme des montants présentée dans l'État des actifs (formulaire CC-1) et l'État des passifs et avoir (formulaire CC-2)

- « Renseignements supplémentaires » :

- pour les régimes déficitaires (régimes qui ne sont pas entièrement capitalisés et les régimes non capitalisés), veuillez fournir le montant des obligations au titre des avantages futurs et de la valeur des actifs des régimes au 31 mars

Partie B – Rapprochement et vérification des calculs

L'objectif de la partie B dans le formulaire CC-2b-1 est de fournir l'historique qui aidera à rapprocher les actifs (passifs) découlant des avantages futurs, les gains (pertes) actuariels nets non constatés et la provision pour moins-value. Si les montants calculés ne correspondent pas à ceux dans la partie A, fournissez le détail et la nature du montant des écarts.

Les cellules présentées en gris sont liées à d'autres formulaires CC pour assurer que les bons montants soient inclus dans le rapprochement; le contenu de ces cellules ne doit pas être remplacé. Inscrivez les informations sur les écarts dans les cellules présentées en blanc seulement (par exemple, solde d'ouverture, ajustement de l'exercice précédent, ajustement unique).

Formulaire CC-2b-2 : Rapprochement des obligations au titre des prestations constituées ainsi que les actifs des régimes

- « Rapprochements des obligations au titre des prestations constituées » :

- fondé sur la date d'évaluation de la société d'État ou d'une autre entité

- pour fins de rapport dans les formulaires CC, les sociétés d'État et autres entités consolidées qui ont adopté les normes IFRS doivent réévaluer annuellement l'obligation au titre de leurs régimes de retraite à prestations déterminées capitalisés en utilisant les taux de rendement prévus sur les actifs du régime comme taux d'actualisation conformément aux NCSP

- cette exigence s'applique seulement aux organismes suivants :

- Administration canadienne de la sûreté du transport aérien

- Société Radio-Canada

- VIA Rail Canada Inc.

- les sociétés d'État et autres entités consolidées qui ont adopté les NCSP et qui déterminent leurs taux d'actualisation en fonction du coût d'emprunt du gouvernement devraient appliquer la même méthodologie de fixation du taux d'actualisation que le gouvernement afin d'assurer la cohérence lors de l'utilisation d'une technique d'actualisation

- les obligations au titre des prestations constituées au début de l'exercice doit correspondre au montant des obligations au titre des prestations constituées déclaré à la fin de l'exercice dans le formulaire CC de l'exercice précédent

- si le solde d'ouverture a été redressé, veuillez comptabiliser séparément le montant du redressement dans la section « Redressement – exercice précédent »

- « Rapprochement des actifs du régime » :

- cette partie du rapprochement vise uniquement les régimes de retraite à prestations déterminées capitalisés

- les régimes de retraite à prestations déterminées non capitalisés n'ont pas de valeur d'actifs; par conséquent, aucun montant de cotisations et de prestations versées ne doit paraître dans le rapprochement

- cette présentation peut différer de la présentation utilisée dans les états financiers des sociétés d'État et autres entités, dans lesquels les prestations versées et le montant des cotisations correspondant peuvent être comptabilisés

- le rapprochement des actifs du régime est fondé sur la date d'évaluation de la société d'État ou de l'autre entité

- les actifs du régime au début de l'exercice doivent correspondre au montant des actifs du régime déclaré à la fin de l'exercice dans le formulaire CC de l'exercice précédent

- si le solde d'ouverture est redressé, veuillez comptabiliser séparément le montant du redressement dans la section « Redressement – exercice précédent »

- les gains ou (pertes) actuariels sur les actifs du régime représentent la différence entre le rendement réel et le rendement prévu sur les actifs du régime

- le rendement prévu sur les actifs du régime et les gains ou (pertes) actuariels sur les actifs du régime doit être présenté séparément

- une considération particulière doit être accordée à cet élément, car la présentation exigée dans le formulaire CC peut varier de la présentation utilisée dans les états financiers des sociétés d'État et autres entités

- les cotisations à recevoir des employés pour rachat de services passés ne sont pas incluses dans la valeur des placements, mais indiquées sur une rangée comme élément distinct

- cette partie du rapprochement vise uniquement les régimes de retraite à prestations déterminées capitalisés

- « Informations supplémentaires » :

- veuillez fournir les informations supplémentaires telles que demandé dans cette section

- remarque : Le taux de rendement net réel de la juste valeur des placements doit être fondé sur l’exercice clos à la date d’évaluation de la société d’État ou de l’autre entité

- comme le taux de rendement net réel est calculé par le régime de retraite financé, le total doit représenter le taux de rendement net réel pondéré pour tous les régimes de retraite financés

Formulaire CC-2b-3 : Charges et cotisations

Les charges de l'exercice se composent des charges liées aux avantages futurs et de la charge d'intérêts nets. Toutes deux doivent être déclarées séparément dans les formulaires CC-2b-3 et CC-3 : État des revenus et charges.

- « Charge liée aux avantages futurs » :

- « Charge totale liée aux avantages futurs », telle que présentée à l'annexe justificative, est composée de :

- la charge liée aux régimes à prestations déterminées

- des dépenses de régimes à cotisations déterminées

- des cotisations au régime de pension de la fonction publique

- des dépenses liées aux régimes inter-employeurs comptabilisées telles que des régimes à cotisations déterminées et des prestations contractuelles de cessation d'emploi, le cas échéant

- vous devez inclure, sur une rangée séparée dans la charge relative aux avantages futurs, la contribution de l'employeur au régime de pension de la fonction publique

- « Charge totale liée aux avantages futurs », telle que présentée à l'annexe justificative, est composée de :

- « Charge liée aux régimes à prestations déterminées » :

- le montant correspondant à chaque élément des charges liées aux régimes à prestations déterminées doit être fourni

- la participation de l'employeur au coût des prestations acquises (prestations acquises, nettes des cotisations des employés) et le coût des modifications, des compressions de régimes et des règlements devraient être reportés du rapprochement de l'obligation au titre des prestations constituées (formulaire CC-2b-2);

- conformément à la norme SP 3250 – Avantages de retraite, lorsqu'un actif au titre des prestations constituées est réduit, une provision pour moins-value ou une variation du montant de la provision pour moins-value doit être constatée dans l'État des résultats de l'exercice au cours duquel la variation se produit

- l'amortissement des gains (pertes) actuariels est comptabilisé selon les NCSP

- en vertu des NCSP, les gains et les pertes actuariels doivent être amortis sur une période future raisonnable telle la DMERCA

- l'amortissement peut commencer dans la période suivant la reconnaissance des pertes ou des gains actuariels

- de plus, un amortissement accéléré peut se produire à la suite d'une modification, d'une compression ou d'un règlement de régimes, et le montant doit être rapporté sur une rangée distincte

- « Prestations contractuelles de cessation d’emploi » :

- les prestations de cessation d’emploi comprennent les avantages relatifs au prolongement de la période d’admissibilité à la retraite anticipée, les indemnités de fermeture et les indemnités de départ découlant de la restructuration ou de la réduction de ses effectifs

- « Charge d'intérêts nets » :

- le montant d'intérêt sur la moyenne des obligations au titre des prestations constituées et du rendement prévu sur la valeur moyenne des placements doit être reporté du rapprochement des obligations au titre des prestations constituées et du rapprochement des actifs du régime (formulaire CC-2b-2), le cas échéant

- « Cotisations effectuées entre le 1er avril et le 31 mars » :

- le montant des cotisations effectuées dans les rapprochements peuvent couvrir une période de douze mois (période de divulgation des sociétés d'État ou des autres entités) différente de la période de déclaration du gouvernement du Canada (1er avril au 31 mars)

- dans le même ordre d'idées, tous les renseignements supplémentaires concernant le montant des cotisations effectuées présentés dans le rapport annuel d'une société d'État ou autre entité peuvent couvrir une période différente de la période de déclaration du gouvernement du Canada

- par conséquent, veuillez fournir le montant des cotisations effectuées du 1er avril au 31 mars

- en plus, présentez séparément les cotisations régulières de l'employeur des cotisations spéciales de financement et de solvabilité de l'employeur

- remarque : Les cotisations sont versées en fonction des modalités du régime et aux évaluations actuarielles

- toutefois, en ce qui concerne les régimes à prestations déterminées non capitalisés, certaines sociétés d'État ou autres entités déclarent les cotisations équivalentes aux paiements des prestations dans le rapprochement de leurs actifs du régime

- ces cotisations de contrepartie doivent être exclues du montant des cotisations déclaré dans le formulaire CC-2b-3

- les cotisations aux régimes à prestations déterminées non capitalisés devraient normalement faire partie du fonds d'administration des sociétés d'État ou autres entités

- les régimes de soins de santé et dentaires pour les employés à la retraite du gouvernement sont des régimes contributifs, ce qui signifie que les retraités versent des cotisations afin d'obtenir la couverture de ces avantages sociaux

- si la société d'État ou autre entité a un régime d'avantages futurs contributif, fournissez le montant des cotisations effectuées par les membres à la retraite pour obtenir une couverture du 1er avril au 31 mars

- si aucun régime d'avantages futurs contributif n'est comptabilisé, inscrivez « s/o » dans la cellule prévue à cet effet

- présentez les coûts et les prestations versées nets de ces cotisations dans les rapprochements et à l'annexe justificative des dépenses

- le montant des cotisations effectuées dans les rapprochements peuvent couvrir une période de douze mois (période de divulgation des sociétés d'État ou des autres entités) différente de la période de déclaration du gouvernement du Canada (1er avril au 31 mars)

Formulaire CC-2b-4 : Renseignements complémentaires

Cette section vise à donner un aperçu de tous les régimes d'avantages futurs comptabilisés par une société d'État ou autre entité, ainsi que toutes les modifications apportées aux régimes au cours de l'exercice :

- « Aperçu des régimes d'avantages futurs » :

- fournissez le nom du régime d'avantages futurs et un aperçu du régime pour chaque catégorie indiquée dans le formulaire CC

- pour les catégories qui ne s'appliquent pas, indiquez « Ne s'applique pas » dans la colonne « Nom du régime »

- vous pouvez fournir l'aperçu du régime présenté dans le rapport annuel le plus récent de la société d'État ou celui d'une autre source

- insérez des rangées supplémentaires au besoin

- confirmez si les régimes de retraite des sociétés d'État et des autres entités sont des régimes privés fédéraux assujettis à la Loi de 1985 sur les normes de prestation de pension et tenus de respecter les directives du surintendant des institutions financières

- « Aperçu du droit aux surplus des régimes aux fins de comptabilité » :

- pour fins comptables, fournissez un bref aperçu de la société d'État ou autre entité admissible aux excédents pour les régimes de pension capitalisés

- l'aperçu devrait indiquer si la société d'État ou une autre entité est un répondant exclusif ou conjoint des régimes de pension capitalisés

- il devrait également préciser si la société d'État ou autre entité peut être admissible et la façon dont il peut profiter pleinement des excédents de régimes de retraite capitalisés aux fins de comptabilité

- par exemple, la mention doit être faite du droit exécutoire de retirer des biens excédentaires, du droit de prendre un congé de cotisations ou du droit de recevoir un remboursement de la contribution

- « Aperçu des modalités de financement » :

- fournissez le nom du régime d'avantages futurs et un aperçu de la façon dont il est financé

- par exemple, le régime peut être financé par des cotisations des employés et de l'employeur, de même que par les revenus sur des placements, ou les retraités du régime peuvent cotiser afin d'obtenir une couverture

- vous pouvez fournir l'aperçu du régime présenté dans le rapport annuel le plus récent de la société d'État ou celui d'une autre source

- insérez des rangées supplémentaires au besoin

- pour les régimes d'avantages sociaux capitalisés, indiquez si les fonds sont séparés et détenus dans des fiducies externes

- fournissez le nom du régime d'avantages futurs et un aperçu de la façon dont il est financé

- « Aperçu des changements importants aux régimes au cours de l'exercice » :

- si vous avez déclaré des modifications de régimes, des compressions de régimes ou des règlements de régimes sur les formulaires CC-2b-2 et CC-2b-3, vous devez fournir :

- le nom du régime d'avantages futurs touché par le changement

- une description de la modification qui a été apportée au cours de l'exercice

- des rangées supplémentaires (insérez au besoin)

- si vous avez déclaré des modifications de régimes, des compressions de régimes ou des règlements de régimes sur les formulaires CC-2b-2 et CC-2b-3, vous devez fournir :

Formulaire CC-2b-5 : Hypothèses, évaluations actuarielles et analyse de sensibilité

- « Hypothèses » :

- présentez les taux utilisés pour déterminer la valeur de l'obligation au titre des prestations constituées ainsi que les charges relatives aux avantages futurs et aux intérêts dans le format spécifié dans le formulaire CC

- pour chaque régime d'avantages futurs, indiquez le nom du plan et la période d’amortissement correspondante

- insérez des rangées supplémentaires au besoin

- « Évaluations actuarielles » :

- pour chaque régime d'avantages futurs, indiquez la date de la plus récente évaluation pour les fins de capitalisation

- insérez des rangées supplémentaires au besoin

- « Analyse de sensibilité » :

- toutes les sociétés d'État et autres entités consolidées doivent préparer une analyse de sensibilité conformément au format des numéros spécifiés dans le formulaire CC

- l'analyse de sensibilité permettra au BCG d'évaluer la matérialité de l'impact de la différence d'utilisation du taux d'actualisation entre les IFRS et les NCSP pour les sociétés d'État et autres entités consolidées qui ne sont pas tenues de réévaluer leur régime de retraite à prestations déterminées pour se conformer aux NCSP

5.2 Revenus, charges et autres éléments du résultat global

Cette section fournit des instructions liées au formulaire CC-3 : Revenus et charges et au formulaire CC-3c : Autres éléments du résultat global.

Cette section fournit des instructions liées au formulaire CC-3 : Revenus et charges et au formulaire CC-3c : Autres éléments du résultat global.

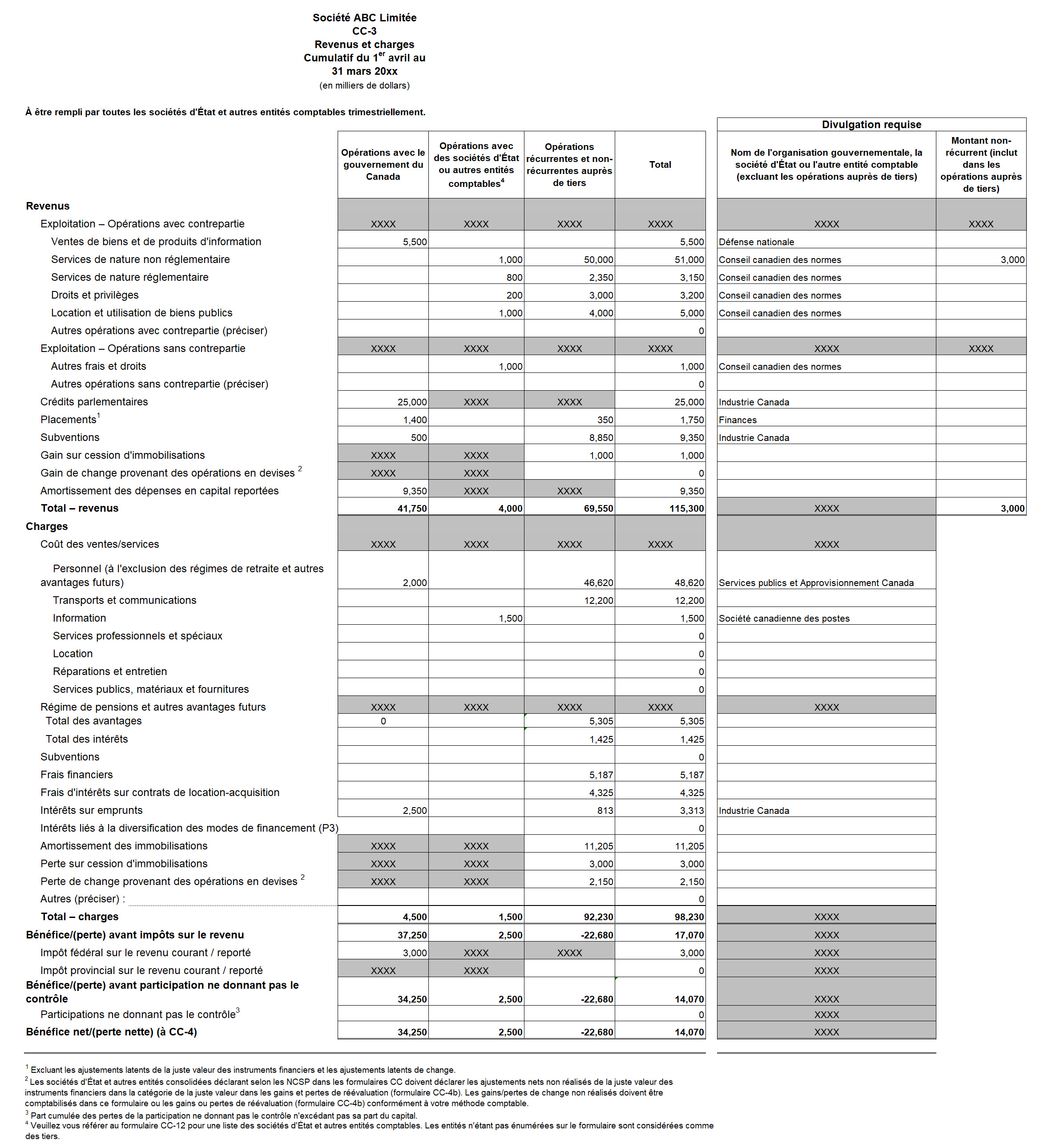

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-3 :

Format disponible pour téléchargement : JPG : Formulaire CC-3 : Revenus et charges

Veuillez trouver ci-dessous, à titre d'exemple, une saisie d'image du formulaire CC-3c :

Format disponible pour téléchargement : JPG : Formulaire CC-3c : Autres éléments du résultat global

Opérations au titre des revenus et des charges par catégorie, présentées de façon cumulative du 1er avril à la date de clôture de fin de trimestre

Présentez les revenus en fonction de leurs sources, telles que :

- exploitation

- crédits parlementaires

- placements

- subventions

- gains sur cession d'immobilisations

- autres

Les charges comprennent les catégories suivantes :

- coûts des ventes et services

- coûts des régimes de retraite et autres avantages futurs des employés

- subventions

- frais financiers

- frais d'intérêts sur contrats de location-acquisition

- frais d'amortissement des immobilisations

- impôt sur le revenu

- pertes sur cession d'immobilisations

- autres

L'information financière est cumulative du 1er avril de chaque exercice à la date de clôture de chaque trimestre et inclut les chiffres préliminaires et définitifs au 31 mars, couvrant ainsi les 12 derniers mois.

Lorsque vous ne disposez pas des montants exacts, vous pouvez utiliser des estimations.

Pour les différentes catégories de revenus et de charges, identifiez les revenus et les charges des opérations conclues avec :

- les organisations gouvernementales figurant à l'annexe B : Liste des organisations gouvernementales – Ministères et organismes (par portefeuille ministériel et par ordre alphabétique)

- les sociétés d'État et autres entités comptables figurant à l'annexe A : Liste des sociétés d'État et autres entités comptables ou sur le formulaire CC-12

- des tiers

Classez les montants dans la colonne pertinente.

Notez que les charges d'amortissement se rattachent aux tiers.

Remarque

Le classement entre les éléments des revenus et des charges dans le formulaire CC-3 doit refléter la même présentation que dans les états financiers des sociétés d'État et autres entités.

Les sociétés d'État entreprises et autres entreprises publiques déclarantes en vertu des IFRS dans les formulaires CC sont tenues de présenter séparément dans le formulaire CC-3 le net des ajustements latents de la juste valeur des instruments financiers à leur juste valeur par le biais du résultat net (même si cela avait été en déduction d'un autre élément dans les états financiers de l'entité).

Afin de permettre le rapprochement avec le formulaire CC-1a, veillez à l'exactitude du classement des montants déclarés entre les opérations du gouvernement du Canada avec celles, des sociétés d'État ou autres entités comptables et celles des tiers.

Les sociétés d’État et autres entités consolidées doivent s’assurer que le revenu déclaré dans le formulaire CC-3 est désagrégé par source et par catégorie (en présentant principalement une distinction entre les opérations avec contrepartie et opérations sans contrepartie et une divulgation séparée pour les revenus qui ne sont pas reliés à des activités récurrentes), conformément à SP 3400.

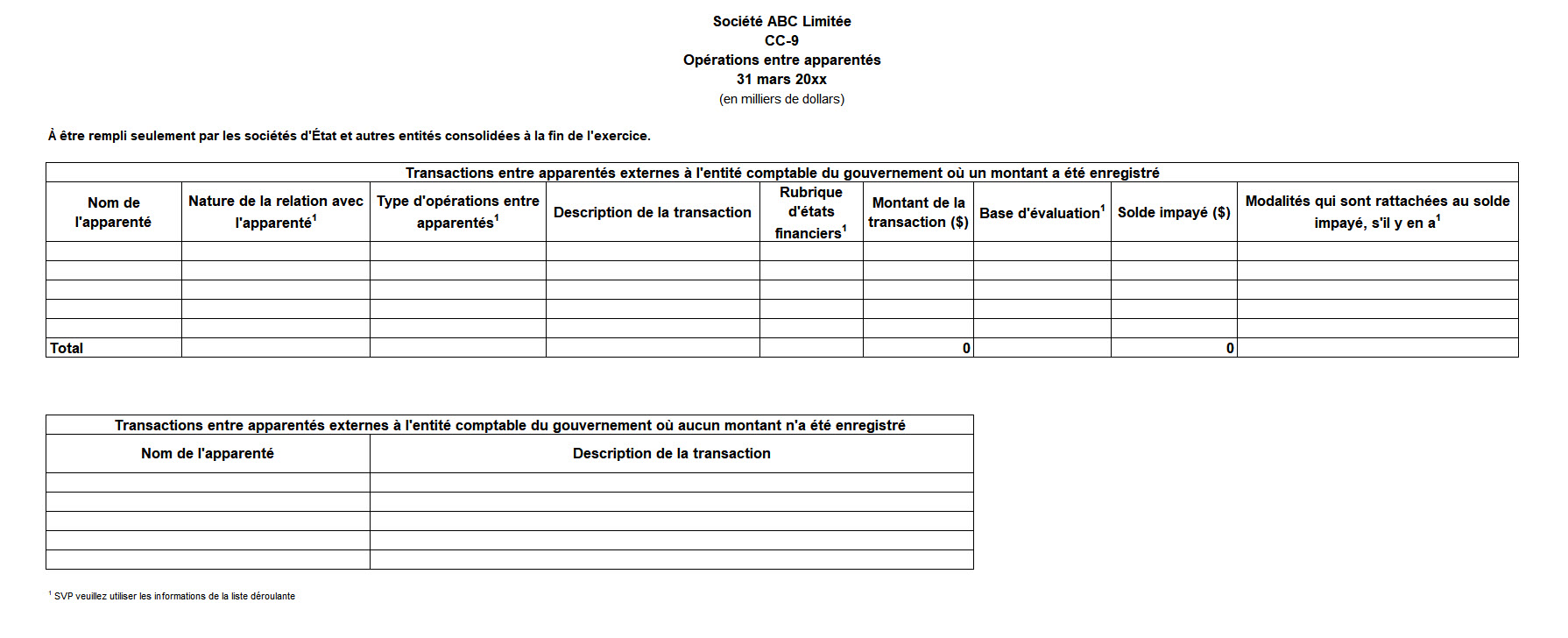

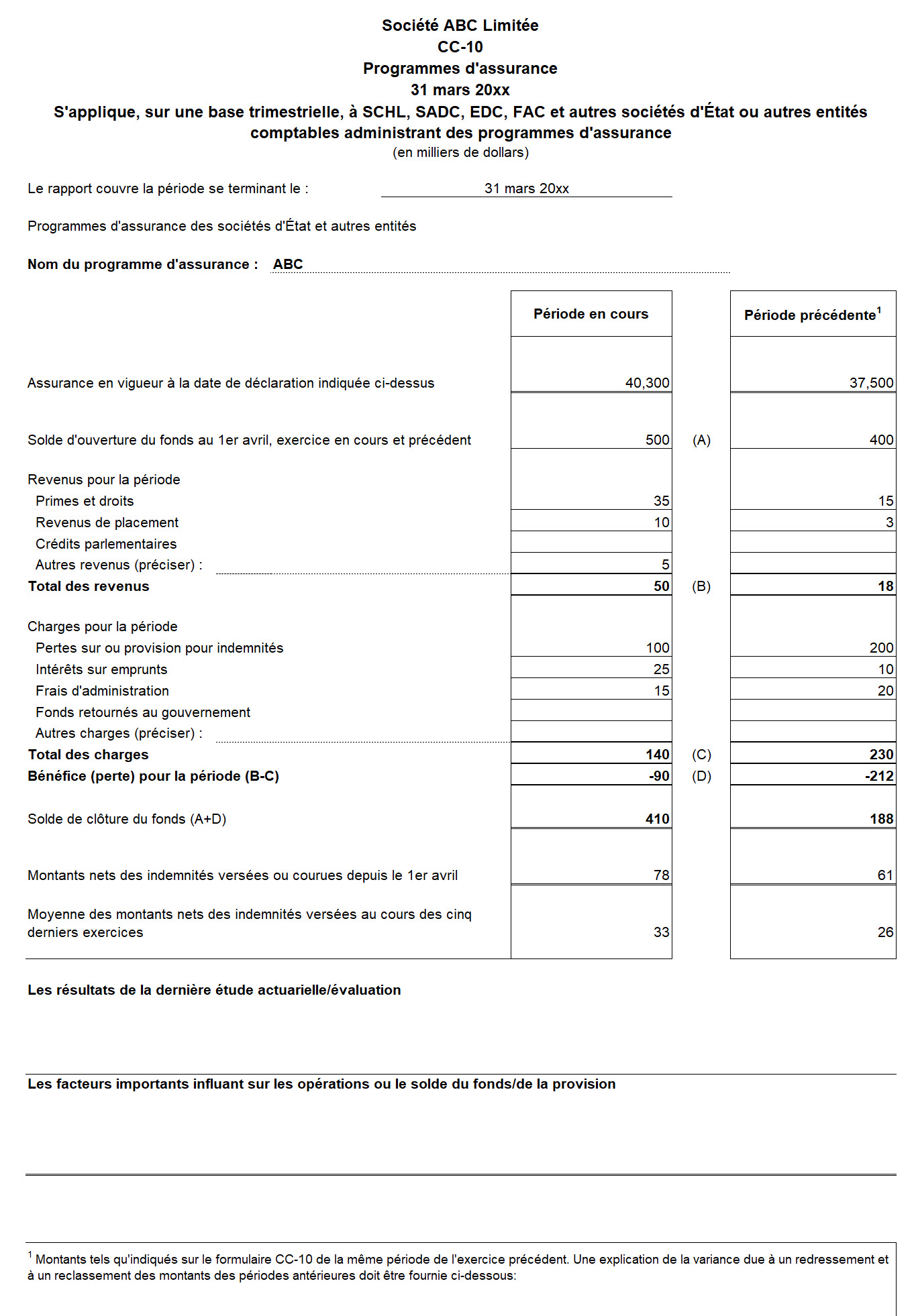

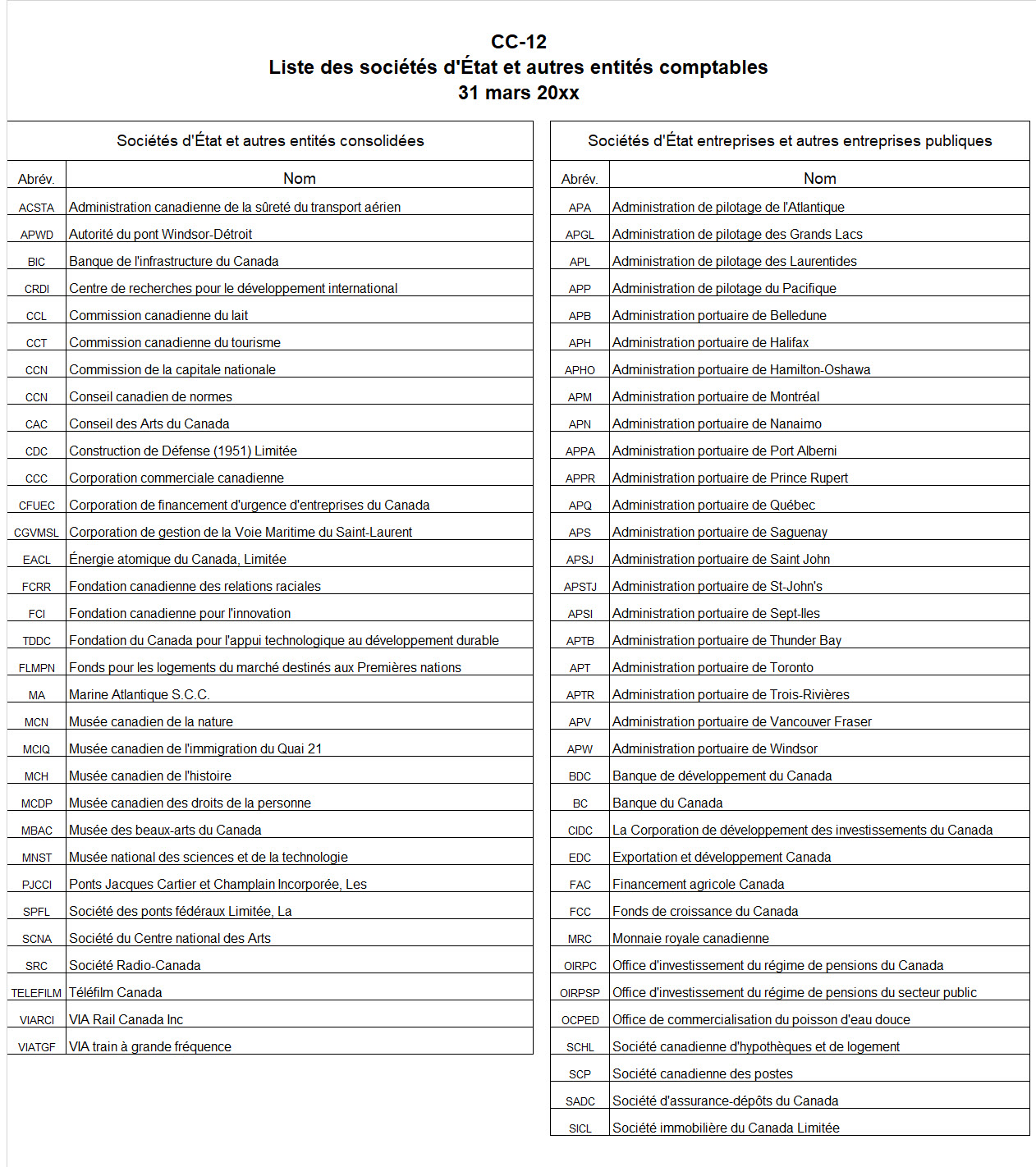

Les sociétés d’État et autres entités consolidées doivent s’assurer que le revenu déclaré dans le formulaire CC-3 est désagrégé par source et par catégorie (en présentant principalement une distinction entre les opérations avec contrepartie et opérations sans contrepartie et une divulgation séparée pour les revenus qui ne sont pas reliés à des activités récurrentes), conformément à SP 3400.